Životno osiguranje – financijski proizvod koji se u razvijenim državama smatra temeljem imovine svakog pojedinca te svojevrsnim civilizacijskim dosegom – u Hrvatskoj u posljednje vrijeme primjetno gubi na popularnosti.

Razloga je nekoliko, od višegodišnje politike središnjih banaka koje su kamatne stope spustile praktički na nulu, pa time i osigurateljima značajno suzile prostor u kojem mogu ostvariti kakav-takav prinos klijentima koji životno osiguranje i dalje doživljavaju kao oblik štednje, pa sve do svojevrsnog “Divljeg zapada” koji je na tržištu životnih osiguranja vladao prije 20-tak godina, a posljedice toga još se osjećaju.

Međutim, osiguratelji “svjetlo na kraju tunela” vide u takozvanoj “generaciji Z” gdje 81,7 posto ispitanika smatra životno osiguranje korisnim, a 78,6 posto izjasnilo se da će životno osiguranje koristiti u budućnosti.

Nesigurnost građana

Posljednji svibanjski podaci Hrvatskog ureda za osiguranje, krovne organizacije domaćeg osigurateljnog sektora, pokazuju da je zaračunata premija u životnim osiguranjima iznosila 1,26 milijardi kuna što je sedam posto manje nego godinu ranije. Ako se ta brojka usporedi s istim razdobljem predpandemijske 2019., pad je još veći, 10,5 posto.

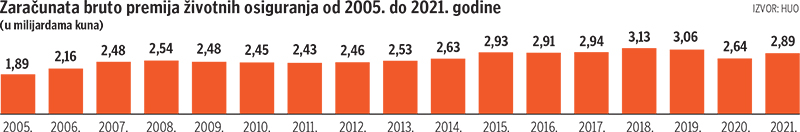

U cijeloj prošloj godini ukupna premija životnih osiguranja iznosila je 2,9 milijardi kuna dok je prije pandemije ostvarena premija od 3,06 milijardi kuna. Detaljniji pogled u strukturu otkriva da vjerojatno najpoznatija vrsta životnog osiguranja – osiguranje za slučaj smrti i doživljenja, odnosno mješovito životno osiguranje – više nije toliko u fokusu klijenata. U svibnju je premija u toj vrsti iznosila 819,2 milijuna kuna, 20,6 posto manje nego godinu ranije te 14,8 posto niže nego u svibnju 2019. godine.

Jasminka Horvat Martinović, predsjednica Uprave Wiener osiguranja VIG koje je tržišni lider u segmentu “života”, ističe kako je nesigurnost financijskog tržišta uzrokovana inflacijom, ratom u Ukrajini i višegodišnjim okruženjem niskih kamatnih stopa dovela i do određene nesigurnosti građana po pitanju ulaganja svojih sredstava u financijske instrumente. “To se primjećuje u svim segmentima financijskog tržišta, pa tako i kod životnih osiguranja u smislu pada zaračunate premije na godišnjoj razini. Svaka financijska kriza, pa tako i ova, popraćena je ovakvim trendovima, ali za očekivati je da će, dugoročno gledano, premija klasičnih životnih osiguranja ponovno rasti”, ističe Horvat Martinović.

I drugom popularnom osiguranju života – riziko osiguranju za slučaj smrti – ne cvjetaju ruže. U svibnju je zaračunata premija iznosila 28,9 milijuna kuna, na razini prošle godine. Ipak, u usporedbi sa 2019. bilježi se minus od 28,3 posto. Iz HUO-a kojem je na čelu Hrvoje Pauković kažu da će modernim potrošačima, sve više financijski pismenim, zanimljiv biti i riziko osiguranja (tzv. kasko za život) gdje se isplaćuje ugovorena svota samo u slučaju smrti osiguranika.

Jedno je štednja, drugo je osiguranje

Iz te institucije još jednom naglašavaju kako je potrebno razgraničiti štednju od životnog osiguranja. “Ponovno je potrebno istaknuti da s većim stupnjem financijske pismenosti u svakoj državi raste i svijest o važnosti osiguranja života te mladi ljudi od svoje prve plaće počinju izdvajati za sigurnu budućnost sebe i svoje obitelji. Osiguranje života ne treba izjednačavati s pojmom štednje jer je ono daleko više od toga. Kod štednje osiguravamo samo naša novčana sredstva dok je kod osiguranja života osiguran i naš život.

Životno osiguranje treba svakome kome je cilj osigurati sredstava za viši standard u mirovini, akumulirati sredstva za školovanje djece ili financijski djeci olakšati početak samostalnog života, osigurati otplatu kredita ili zaštititi poslovanje svoje tvrtke”, pojašnjava Pauković.

No, klijenti se starih navada, kad se na policama “života” godišnje moglo ostvariti 4 do 5 posto prinosa, teško odriču. Bez obzira na višegodišnje okruženje niskih kamatnih stopa, velik broj klijenata i dalje vidi životno osiguranje prvenstveno kao oblik štednje, kaže Jasminka Horvat Martinović.

“No, čak i u ovoj situaciji niskih kamatnih stopa koja uzrokuje nemogućnost ostvarenja dodatne dobiti, bitno je naglasiti da mješovito osiguranje života nudi garanciju isplate za slučaj doživljenja u iznosu ugovorene svote, što je svakako oblik štednje, bez obzira na eventualnu mogućnost ostvarenja dodatne dobiti. Upravo je ta osigurateljna zaštita te sigurnost isplate osigurane svote za nepredvidive i neželjene životne situacije glavna značajka životnog osiguranja”, kaže čelnica Wiener osiguranja VIG.

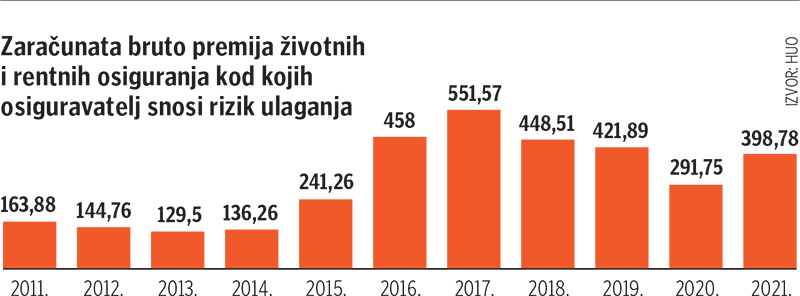

No, za one koji od životnog osiguranja i dalje traže prvenstveno zaradu postoji rješenje. Radi se o životnom osiguranju kod kojeg klijent snosi rizik ulaganja, odnosno o policama uz ulaganje u investicijske fondove. Da su klijenti prepoznali taj proizvod govori podatak da je u svibnju premija u toj vrsti iznosila 265,1 milijun kuna, čak 81 posto više nego godinu ranije. Prijašnjih mjeseci ta je vrsta osiguranja rasla čak po troznamenkastim stopama.

Jasminka Horvat Martinović kaže da su takozvana unit-linked osiguranja upravo odgovor na potrebe klijenata za moguće ostvarenje većeg prinosa. “To je vrsta osiguranja koja i dalje prvenstveno nudi ono što je bit životnog osiguranja, a to je zajamčena osigurateljna zaštita u nepredvidivim situacijama života kroz isplate ugovorenih svota, a kroz ulaganje u investicijske fondove dugoročno nudi mogućnost ostvarenja viših prinosa u odnosu na mogućnosti ostvarenja dodatne dobiti kroz klasična životna osiguranja.

Unit-linked osiguranja postaju sve popularnija među našim građanima, jer uz razna zajamčena pokrića klijentu nude i fleksibilnost kod odabira ili promjene fonda u koji žele ulagati, ovisno o apetitu rizika klijenta”, ističe Horvat Martinović.

Postoji bitna razlika

Vjeko Peretić, direktor Pro grupe za posredovanje u kreditiranju i osiguranju, kaže kako se u tim proizvodima oplemenjivanje uplaćenih premija provodi kroz investicijske fondove, pa klijent potpuno preuzima na sebe rizik prinosa, koji su očekivano u prosjeku bili puno bolji nego kod klasičnih osiguranja, ali potencijalno mogu odvesti klijenta i u minus.

“Tu se dakle na dugi rok očekuju bolji prinosi i ta želja za ‘štednjom’ je zadovoljena, ali u slučaju smrti dobivate, ovisno o uvjetima pojedinog osiguravatelja, samo mali garantirani iznos, što je bitna razlika od klasičnih životnih osiguranja”, pojašnjava Peretić. Osvrnuvši se na trenutne trendove na tržištu, Peretić kaže kako je pad premije polica životnih osiguranja – uz činjenicu da je “matematika” puno lošija nego nekada, jer više nema tehničke kamate, a pripisa dobiti već godinama – posljedica i tradicionalno loših prodajnih kanala i praksi koji se vuku još iz 90-tih godina.

”Kod nas se osiguranje života ‘prodavalo’ kao odlična štednja uz obećanje prevelikih povrata jer je tada bilo lako, bez odgovornosti obećati nešto što nije ostvarivo. Uistinu, police iz 90-tih imale su solidne povrate nakon 20 godina, ali i to je u najboljem slučaju, kod samo par osiguravatelja, iznosilo solidnih 30-40% više od uplaćene premije, a ne 70% ili čak 100% kolika je bila mantra ‘prodavača’, tada bez ikakvih znanja, a kamoli obveznih licenci uvedenih tek prije 10-tak godina”, kaže Peretić.

Smatra da je tržište kontaminirano neispunjenim obećanjima i potpuno krivo informiranim klijentima, koji su ostajali redovno razočarani, neispunjenih očekivanja. Ipak, naglašava osnovne prednosti i vrijednost klasičnih životnih osiguranja, koje su i dalje su neosporne, dodaje prvi čovjek Pro grupe.

”Polica životnog osiguranja jedini je financijski ugovor (proizvod) na tržištu gdje ste, uvjetno rečeno, kao ugovaratelj skroz do pred kraj trajanja ugovora u matematičkoj i financijskoj ‘prednosti’ nad osiguravateljem. Uplatom već prve premije osiguravatelj je u obvezi imati u pričuvi za isplatu cijelu osiguranu svotu – gotovo cijeli iznos koji tek trebate kroz npr. 20 godina uplatiti, a uglavnom se za smrtne slučajeve uslijed nezgode isplaćuju 2 ili 3 puta veće osigurane svote. Dakle, pokriće rizika trebalo je biti uvijek u fokusu kod promocije životnog osiguranja”, tvrdi Peretić.

Skreće pozornost i na specifičnost prodaje životnih, ali i riziko osiguranja, koja se odvija kroz banko kanale koji čine jako veliki udjel u prodaji. “Naime, tamo je veći problem na strani klijenata, koje nerijetko uopće ne interesira proizvod osiguranja, nego samo brza i jednostavna realizacija kredita, a bankara realizacija prodaje, pa čak i angažirani bankari, nažalost, ne uspijevaju prenijeti dovoljno potrebnih informacija od proizvodima koji mogu biti vrlo korisni i pokrivati rizike koje mnogi žele imati osigurane”, ističe Peretić.