U svega dvije godine domaći financijski sustav doživio je još jednu turbulenciju zbog rijetko viđene situacije koja je građane ispunila zebnjom. Nakon što je u proljeće 2020. u svijetu izbila pandemija do tada nepoznatog koronavirusa, kraj veljače ove godine donio je još jednu, čak i goru nesreću – nakon 77 godina na području Europe opet bjesni veliki rat koji prijeti širenjem na cijeli kontinent, pa i svijet.

Ruska invazija na Ukrajinu te sankcije koje su zapadne zemlje za odmazdu nametnule režimu u Moskvi na domaćoj su financijskoj sceni odnijele i prvu žrtvu. Naime, podružnica ruske Sberbanke našla se na rubu propasti zbog golemog odljeva depozita koje su građani – zabrinuti mogućnošću da zbog sankcija neće moći do svog novca – podigli u svega nekoliko dana.

Zadovoljavajuća likvidnost

Donedavno stabilnoj i zdravoj banci Hrvatska narodna banka morala je propisati moratorij na isplate novca klijentima, a početkom ožujka špekulacije hoće li Sberbanka morati u sanaciju ili će biti likvidirana zaključene su njezinim prelaskom u okrilje Hrvatske poštanske banke.

Time se i stišala zabrinutost štediša ostalih banaka – barem u javnosti – a iz udruge banaka su poručili kako nema opasnosti za cijeli sustav jer je kapitaliziran, a time i otporan, kao nikada prije. Istovremeno, otvoreni investicijski fondovi opet su proživjeli značajan udar, iako ne tako drastičan kao izbijanjem pandemije. Podsjetimo, kraj ožujka 2020. otvoreni investicijski fondovi dočekali su sa 7,4 milijarde kuna nižom imovinom nego u veljači te godine.

Prema tvrdnjama Hrvatske agencije za nadzor financijskih usluga (Hanfa), zbog promjena na globalnom tržištu nakon invazije na Ukrajinu ukupna se imovina otvorenih investicijskih fondova smanjila te na kraju veljače 2022. iznosi gotovo 19 milijardi kuna.

Time se s vrijednošću vratila godinu dana unatrag. “Intenzitet smanjenja imovine u većem dijelu dolazi zbog isplata ulagača, a u manjem dijelu uslijed pada tržišne vrijednosti imovine u koju fondovi ulažu”, dodali su iz Hanfe.

Na pitanje da li društva za upravljanje investicijskim fondovima imaju problema s likvidnošću, iz Hanfe tvrde kako svakodnevno prate stanja i razine likvidnosti investicijskih fondova koje su na zadovoljavajućoj su razini. “U slučaju potrebe, društva za upravljanje investicijskih fondovima i Hanfa imaju na raspolaganju niz intervencija za upravljanje likvidnošću.

Podsjećamo da je prije gotovo dvije godine Hanfa zbog pandemijske krize odobrila poseban Fond za stabilnost koji društvima može biti na raspolaganju u slučaju potrebe za hitnom dodatnom likvidnošću, no tu opciju još nijedno društvo nije imalo potrebu iskoristiti”, navodi regulator.

Podsjećamo da je prije gotovo dvije godine Hanfa zbog pandemijske krize odobrila poseban Fond za stabilnost koji društvima može biti na raspolaganju u slučaju potrebe za hitnom dodatnom likvidnošću, no tu opciju još nijedno društvo nije imalo potrebu iskoristiti”, navodi regulator.

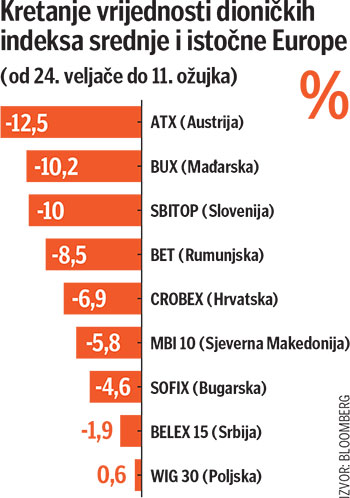

Što se tiče domaće burze, nakon što je 24. veljače, prvog dana agresije ruske vojske, potonuo 6,5 posto, indeks CROBEX od početka rata u Ukrajini do zaključno 11. ožujka izgubio je 6,9 posto vrijednosti. U odnosu na ostale indekse srednje i istočne Europe, naš je u zlatnoj sredini. Dvoznamenkaste gubitke bilježe austrijske, mađarske i slovenske dionice.

S druge strane, sukob u Ukrajini praktički ne osjećaju srpski BELEX15 i poljski WIG30 indeks. Mjerilo Beogradske burze u minusu je 1,9, a Varšavske tek 0,6 posto. “Općenito gledano, rat u Ukrajini ima snažniji negativan utjecaj na europske dionice nego na američke iz razloga što manja geografska udaljenost znači i veću izloženost tržištima Rusije, Ukrajine i Bjelorusije te je stoga i utjecaj na gospodarstvo i rezultate kompanija veći”, pojašnjavaju analitičari Raiffeisen banke.

Negativan utjecaj

“Pod pretpostavkom nastavka sukoba u sadašnjim okvirima te uz mogućnost uvođenja sankcija energetskom sektoru od strane EU, očekujemo nastavak nepovoljnog utjecaja na europske dioničke indekse. Pritom se ističe austrijski ATX zbog natprosječno visoke izloženosti sastavnica tim zemljama, ali i sektorskog sastava. Slična je situacija i s mađarskim indeksom BUX, u kojemu najveću težinu ima dionica OTP banke”, ističu iz RBA banke.

Što se tiče hrvatskih dionica, suprotno dosadašnjim očekivanjima o slabljenju inflacije u prvoj polovici 2022., ruska invazija na Ukrajinu te uvođenje sankcija doveli su do snažnog rasta cijena energenata, ali i poljoprivrednih proizvoda i industrijskih metala, kažu u toj banci.

“U skladu s navedenim očekujemo daljnje jačanje inflacije te negativan utjecaj na rezultate kompanija. Posebno je to naglašeno u industriji, ali i općenito zbog sekundarnog efekta pritiska na rast plaća. Kompanije će dio tereta rastućih cijena inputa nastojati prevaliti na potrošače, što će utjecati i na kupovnu moć građana”, smatraju u RBA.

Kada govorimo o turizmu, ratna zbivanja u Ukrajini imaju određeni nepovoljan utjecaj na sklonost putovanjima, dok rast cijena nafte i plina utječe na pad raspoloživog dohotka kućanstava, dodaju analitičari. “Ipak, smatramo da bi ovom krizom u većoj mjeri mogle biti pogođena odredišta na Crnom moru – Bugarska i Turska, gdje su Nijemci također jedni od najbrojnijih gostiju.

S obzirom na blizinu Hrvatske svojim glavnim emitivnim tržištima, postoji mogućnost da će dio turista ove godine odmor, umjesto u Bugarskoj i Turskoj, odlučiti provesti u Hrvatskoj. Stoga zasad ne očekujemo veći negativan utjecaj na turističku sezonu u Hrvatskoj. Naravno, pod uvjetom da se rat zadrži u granicama Ukrajine. Što se tiče ruskih turista, oni od ulaska Hrvatske u EU čine manje od 1 posto ukupnih ostvarenih noćenja”, ocjenjuju u RBA.

Na pitanje što učiniti s novcem u doba rata i visoke inflacije, financijski analitičar Darko Brborović kaže kako je, s obzirom na velike poremećaje na gotovo svim tržištima (ne samo financijskim), trenutno bolje ne izlagati se u prevelikoj mjeri rizičnijim dijelovima tržišta, što uključuje i dionice. Izloženost dionicama bilo bi primjereno smanjiti na 20 do 30 posto portfelja, pojašnjava.

“Sektorski se čini primjereno izložiti prehrambenoj industriji, posebno primarnoj, a možda i ETF-ovima koji ulažu u poljoprivredne proizvode. Za prerađivačka prehrambena poduzeća možemo u kraćem roku očekivati pad profitabilnosti, ali u roku od godinu do dvije možemo očekivati oporavak.

Od ostalih sektora čini se da dobru priliku može pružiti ulaganje u poduzeća koja nemaju izraženije materijalne troškove (razna tehnološka i IT poduzeća), pri čemu je problem da je dosta dionica takvih poduzeća bilo, valuacijski gledano, vrlo skupo na početku godine”, kaže Brborović. “Općenito, dionice pružaju solidnu zaštitu od inflacije, ali u srednjem roku od tri do pet godina”, ističe taj analitičar.

Nekretnine – izbjegavati

Trenutnu situaciju čini posebno teškom, u smislu investiranja, činjenica da obveznice nisu atraktivne za ulaganje zbog niskih prinosa u odnosu na inflaciju i očekivani rast kamatnih stopa, kaže Brborović.

“Ipak, pragmatično gledano, ukoliko prinosi na hrvatske državne obveznice još porastu, ulaganje u obveznice na rok od 5 godina može predstavljati razumnu investicijsku alternativu”, smatra taj stručnjak. Kaže i kako bi domaće nekretnine izbjegavao jer su preskupe.

“Odnos najma na stanove koji se postiže u odnosu na cijene stanova ukazuju da su cijene daleko iznad kupovne moći građana. Ne treba isključiti mogućnost da jedan dio novca koji se mora promijeniti u euro (prije konverzije kune) forsirano ulazi na nekretninsko tržište zbog moguće manje reguliranosti i time podiže cijene stanova preko razumnih razina”, smatra Brborović.

Dok se veliki i mali investitori iz dionica trenutno povlače, novac se slijeva u zlato koje je tijekom ove godine na svjetskim burzama poskupjelo gotovo 10 posto i cijena se vrti oko 2000 dolara za uncu. To se odražava i na domaćem tržištu, pa trgovci investicijskim zlatom tvrde da su u poslu “preko glave”.

Potražnja za zlatnim polugama i zlatnicima u Hrvatskoj je porasla više od 200 posto u posljednjih godinu dana, kaže Josip Kokanović, operativni direktor Centra zlata. “Iako hrvatski ulagači još uvijek ulažu u zlato manje od ulagača u razvijenijim zemljama poput Švicarske i Njemačke gdje je svaki treći barem jednom kupio zlatnik ili zlatnu polugu, ovaj rast potražnje značajno je povećao prihode Centra zlata za koje smatramo da će ove godine iznositi barem 700 milijuna kuna”, kaže Kokanović.

Cijena zlata trenutno je na visokim razinama, nije nemoguća njena blaga korekcija u kratkom roku, ali gotovo je sigurno da bi trebala rasti u srednjem i dugom roku, smatra Kokanović. Naime, razina nesigurnosti na tržištima, koja je i prije invazije bila visoka baš zbog inflacije, dodatno se povećala nakon početka invazije, što zbog straha od prelijevanja tog sukoba na druge države, ali i nestašice energenata i hrane zbog nametnutih sankcija.

“Budući da sve to više pogađa Europu nego SAD, mnogi su se investitori okrenuli i dolaru, zbog čega je on ojačao u odnosu na euro. No, dolar vjerojatno neće uzeti značajan broj ulagača investicijskom zlatu jer bi učinak dizanja kamatnih stopa trebao biti manji od negativnog učinka inflacije koji u srednjem i dugom roku smanjuje vrijednost dolara, kao i svih ostalih fiat valuta”, mišljenja je Kokanović.