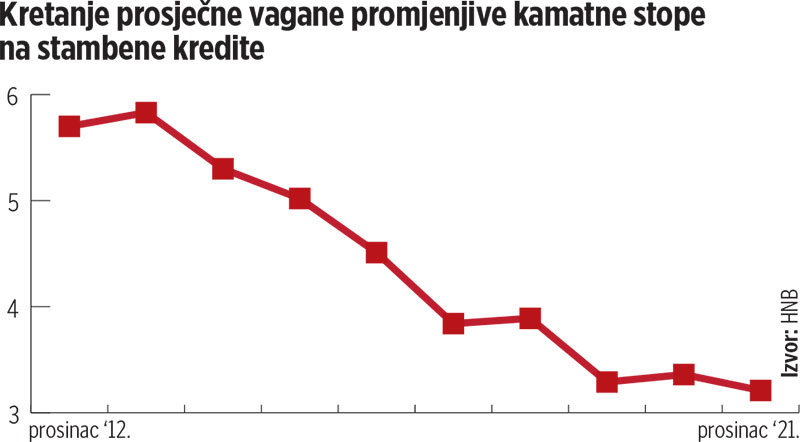

Uljuljanima u desetljeće rekordno niskih kamata, građanima i gospodarstvu kao hladan tuš dolaze najave mogućeg dizanja cijene novca. S inflacijom 5,9 posto u veljači u eurozoni (u Hrvatskoj 6,3 posto), tri puta iznad ciljane, jasno je da na stol dolazi neminovno zatezanje monetarne politike.

Za razliku od američkog Feda i britanske Bank of England, Europska središnja banka (ECB) još oklijeva zbog neizvjesnosti prelijevanja ratnih zbivanja iz Ukrajine i mogućeg usporavanja krhkog rasta. Stoga govora o udaru kamatnih stopa na građane i tvrtke zasad nema.

Sporije ‘pumpanje’

Udar na standard i kupovnu moć dolazi od inflacije koju je ECB krenuo prigušivati usporavanjem “pumpanja” novca u banke, no dizanje referentnih kamatnjaka koji se prelijevaju u kamate klijenata na kredite i štednju nije na stolu prije kraja godine.

Pritom treba naglasiti da su svake prognoze u ovom trenu čiste špekulacije jer se geopolitička slika, prijetnja ratom, energetska kriza, u konačnici i, eskalacija sukoba u nuklearnu sferu – sve je na stolu.

Neosporno je da će u nekom trenutku ECB posegnuti za dizanjem kamatnjaka glavno oružje protiv inflacije, no stvari nisu crno-bijele jer bi ishitreni potez na kocku mogao staviti rast, zaposlenost, investicije, dugoročnu stabilnost i prosperitet…

Što to znači za građane i tvrtke? Porast referentne cijene novca osjetili bi oni s kreditima (i štednjom) s promjenjivom kamatnom stopom, no s obzirom da je u kamati najveći dio fiksna naknada, a referentna stopa ostatak, povećanje anuiteta (ili rate) je vrlo ograničeno.

Od referentnih stopa najrasprostranjenija je upotreba NRS-a kao refleksije proječnog troška izvora banaka u proteklom razdoblju tri, šest ili 12 mjeseci. Osim vremena, održava i vrstu izvora, od depozita fizičkih ili pravnih osoba, relevantnu valutu (kuna, euro, američki dolar i švicarski franak) te o čijim se sredstvima radi

Tako se jedinica u NRS1 odnosi na fizičke osobe, dvojka na fizičke i pravne osobe iz nefinancijskog sektora… Alternativa mu je i euribor.

NRS ili euribor?

Svaki izbor nosi svoje prednosti i mane, za klijenta i banku. Prednosti NRS-a za klijenta prvenstveno je u tome da će sporije rasti u slučaju općeg rasta pasivnih kamata, a porast aktivnih (na kredite) pratit će i rast pasivnih stopa na depozite.

Izborom euribora klijent može računati na njegov brži pad (i ukupne kamate koju plaća posljedično) u scenariju općeg pada pasivnih stopa, ali i činjenici da euribor nije osjetljiv na premiju rizika zemlje, što u slučaju visoke premije rizika države znači njezino “zaključavanje” u visini kamata.

Kada god podizanje kamatnih stopa došlo na stol, a cijena novca će se prije ili kasnije vratiti na povijesne prosjeke o čemu ne treba imati iluzija, ne znači da su klijenti bespomoćni. Svima koji ne žele pristati na rizik povećanja kamatne stope na izboru je refinanciranje u kredit s fiksnom stopom u nekoj od 20 banaka koje se na tržištu bore za svoj dio kolača.

Čak i ako je fiksna stopa nešto viša od promjenjive i nešto kraća od samog dospijeća kredita, opcija je za upravljanje rizikom, u konačnici i za miran san.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu