Premda još ništa ne upućuje na reprizu kataklizmične 2008. godine s gomilom toksičnog smeća u bilancama banaka, priča o (mini) krizi koja je u ožujku isprovocirala provalu pesimizma na Wall Streetu itekako je relevantna i za nas s druge strane Atlantika. Doduše, europske su banke, sve osim jedne, iz te epizode izašle neokrznute, a Credit Suisse ionako možemo staviti po strani jer je posrnula pod teretom specifičnih okolnosti (niza pogrešnih koraka i duboke krize povjerenja), nestavši praktički preko noći.

Zanemarimo li nered koji je švicarska vlada sanirala u pauzi između dva radna tjedna, nikakve drame u Europi nije bilo. Uostalom, čak je i američki bankovni sustav ostao stabilan, jer kriza (barem zasad!) nije ozbiljnije ugrozila njegove temelje, ojačane too-big-to-fail institucijama koje su prije 15 godina bili ključni protagonisti velike financijske krize.

Međutim, ključan element priče o bankama s obje strane Velike bare zapravo je – monetarna politika. Točnije, eksplozivan rast ključnih kamatnih stopa središnjih banaka, fenomen koji se, uslijed intenzivnog rasta inflacije, u manjoj ili većoj mjeri tijekom proteklih godinu dana (i nešto malo više) replicirao diljem svijeta.

Američki FED je odmakao daleko ispred ostalih, možda već i priveo kraju burnu kampanju podizanja kamatnih stopa (to ćemo znati tek s određenim vremenskim odmakom), ali ni Europska središnja banka (ECB) ne odstupa od restriktivnog kursa. Jer iznimno visoke stope inflacije širom Starog kontinenta (inflacija u Hrvatskoj je tek u travnju svedena u jednoznamenkaste okvire), daleko iznad proklamiranih preferencija monetarnih vlasti, ne ostavljaju previše prostora za manevar.

Stroži uvjeti kreditiranja

Svedemo li onda priču na nekolicinu jednostavnih varijabli od kojih su svakako najvažnije kamatne stope – relativno tupo oruđe kojim središnje banke posredno pokušavaju obuzdati inflaciju, agresivno gušeći domaću potrošnju – ekonomske perspektive s obje strane Atlantika obojane su vrlo sličnim, mahom sivim tonovima. Svi znamo otprilike kako se raspliće takav scenarij u kojem gospodarski rast postaje kolateralna žrtva peglanja makroekonomskih neravnoteža. A kada pritom uzmemo u obzir naglašeno bankocentričnu narav financija na Starom kontinentu (tržišta kapitala su najčešće u drugom planu), problem poprima bitno jasnije konture.

I dok je inicijalna provala pesimizma ulagača bila prožeta dvojbama o likvidnosti (ili čak solventnosti) malih i srednjih američkih banaka, nastavak negativnog trenda (gledajući kroz prizmu izvedbe dionica) mahom je bio u znaku upitne profitabilnosti tih istih banaka koje se sada grčevito bore kako bi očuvale relativno stabilnu bazu depozita. Europa je, čini se, u ponešto komotnijoj poziciji, no negativan utjecaj restriktivne monetarne politike jednostavno se mora, prije ili kasnije, preslikati na zbivanja u realnom sektoru.

Rezultati travanjske ankete koju među poslovnim bankama provodi Europska središnja banka ne ostavljaju mjesta nikakvim dvojbama – kreditna aktivnost u zemljama članicama monetarne unije zamjetno jenjava. Zahvaljujući bitno restriktivnijem režimu kamatnih stopa, većina banaka je zamjetno postrožila uvjete odobravanja novih kredita, demonstrirajući u prvom redu rastuću averziju spram rizika, a potom i defenzivniji pristup uvjetovan ponešto većim troškovima na strani pasive.

U anketiranom uzorku koji uvažava težinu svake pojedine zemlje u ukupnoj masi kreditnih plasmana, razlika između udjela banaka koje su primjenjivale strože kriterije u postupku obrade zahtjeva za kreditima od strane korporativnog sektora i onih su koje su barem malčice olabavile svoje kriterije već je drugi kvartal zaredom iznosila 27.

Potonja vam brojka vjerojatno ne govori previše, barem dok se ne stavi u povijesni kontekst, kada postaje jasnije da oprez banaka poprima zabrinjavajuće razmjere. Jer riječ je o najlošijem kvartalnom rezultatu još od prvog tromjesečja 2012. godine, kada se kontinent našao u vrtlogu dužničke krize, ugrozivši i sam opstanak projekta monetarne unije.

Trend rasta koji signalizira primjenu sve strožih kriterija poslovnih banaka datira još od kraja 2021. godine, makar tada vjerojatno nitko i nije pomišljao na dramatičan rast inflacije, a onda posljedično i zaokret u monetarnoj politici bez presedana (doduše, u relativno kratkoj povijesti Europske središnje banke). Da ne bude zabune, banke su istodobno postrožile i uvjete kreditiranja sektora građanstva, ali ipak u nešto manjoj mjeri no što je to slučaj s klijentima iz redova korporativnog sektora. Sve to, naravno, popraćeno je i znatno višim troškovima (kamatnim stopama) izvora financiranja.

Korporativni sektor uzmiče

A to još nije ono najgore što se dade izvući iz šume nedavno prezentiranih brojki. Jer drugi su kvartal obilježili i zamjetno slabiji apetiti klijenata (za novim kreditima). U ovom slučaju valja otići još malo dalje u povijest. Razlika između banaka koje su evidentirale veći interes potencijalnih dužnika i onih koje su zabilježile slabije zanimanje za kredite najveća je još od prvi tri mjeseca davne 2009. godine i razdoblja koje će na financijskim tržištima širom svijeta ostati zapamćeno kao vrhunac velike financijske krize.

Još krajem prošle godine taj je omjer bio pozitivan, signalizirajući barem skromnu kreditnu ekspanziju i, ako ništa drugo, a ono barem prigušeni optimizam bankovnog sektora. Umjesto toga, sada se nude nimalo ohrabrujuće usporedbe s dužničkom krizom ili Velikom recesijom, dok korporativni sektor uzmiče pred znatno višom cijenom novca, a banke postaju bitno izbirljivije u procesu odobravanja novih kredita, unatoč pozitivnom utjecaju monetarnih vlasti na kamatne marže (razliku između aktivnih i pasivnih kamatnih stopa).

Udio odbijenih zahtjeva za kreditima dosegnuo je najvišu razinu otkako je ta stavka uvrštena u anketu (2015. godine), i time je na neki način zatvoren svojevrsni začarani krug u kojem korporativni sektor zazire od većih (i bitno skupljih) investicija (upitne profitabilnosti), dok rastuća averzija banaka spram rizika djeluje kao dodatan uteg na kreditnu ekspanziju, a u konačnici onda i na ekonomsku aktivnost. I zasad nema nikakvih naznaka da bi se opisani odnos snaga u skorije vrijeme mogao promijeniti (nabolje).

Ni Hrvatska pritom ne odudara previše od aktualnih trendova na kontinentu; podaci Hrvatske narodne banke također ukazuju na manji interes korporativnog sektora za investicijama koje iziskuju aktivnu ulogu banaka, ali i zahtjevnije kriterije koje potonje u zadnje vrijeme primjenjuju. Pritom je podvučena činjenica kako se trend rasta kamatnih stopa “snažnije prenosi na troškove financiranja nefinancijskih institucija (nego stanovništva)”. Ili u prijevodu, domaće tvrtke su se prve našle na udaru strateškog uzmaka bankovnog sektora.

Situacija na koju nismo navikli

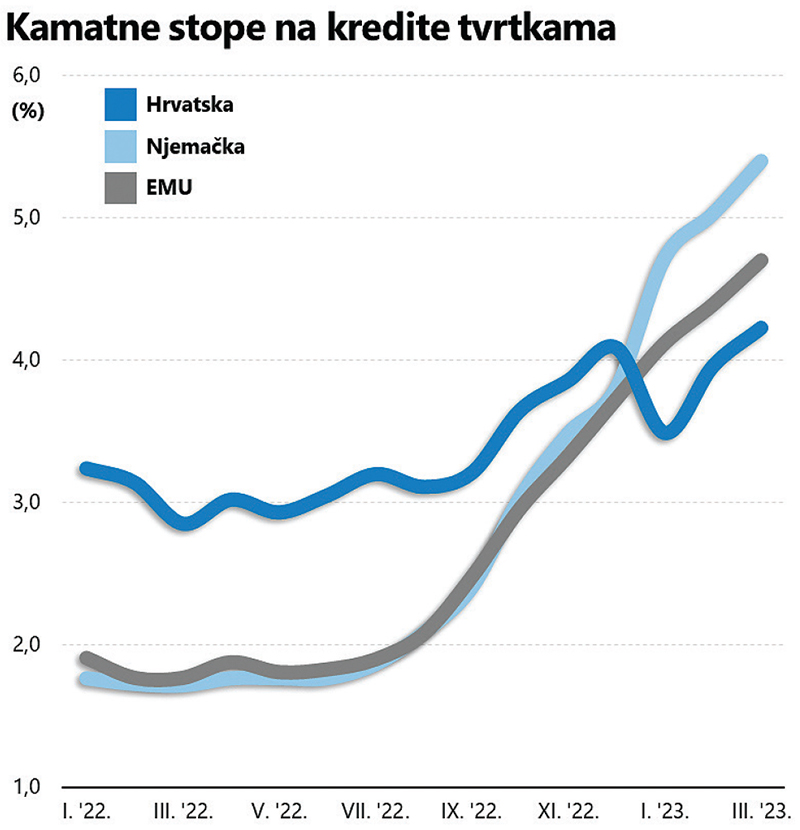

Ali u nešto širem kontekstu Hrvatska ipak predstavlja zanimljivu anomaliju koja se lako dade uočiti kada se usporede prosječne kamatne stope na kredite tvrtkama. Do kraja prošle godine sve je izgledalo kako smo i navikli da bude: kamatne stope na kredite bile su iznad prosjeka monetarne unije i usporedivih brojki iz stožernih članica poput Njemačke, a onda je došlo do svojevrsnog reseta. Administrativnim potezom pera preko noći je ukinuta komponenta valutnog rizika, a kamatne stope su za kratko skliznule – naniže. Dovoljno da se spuste ispod prosjeka monetarne unije. I Njemačke.

Jednog od objašnjenja poprilično neobičnog prizora za većinu promatrača koji su navikli da Hrvatska gleda u leđa ostalim članicama Europske (monetarne) unije mogao bi biti mehanizam kamatnog prijenosa. Jednostavnije, riječ je o omjeru promjene kamatnih stopa i promjene referentne stope tržišta novca (koja reagira na poteze središnje banke), a u zavisnosti od lokalnih faktora, različito se manifestira u zemljama jedinstvene europske valute. Kao što naglašava HNB, transmisija monetarne politike “ovisi o strukturnim značajkama (lokalnog, op.a.) bankovnog sustava”, a recentna analiza u produkciji Hrvatske udruge banaka pobliže istražuje značajke kamatnog prijenosa, nudeći pogled na ulazak u članstvo monetarne unije iz drukčije perspektive.

Iako u javnosti prevladava dojam o prilično nesretnom tajmingu ulaska u EMU koji je koincidirao s rekordno visokom stopom inflacije (a raširena praksa zaokruživanja cijena još više pojačala udar na životni standard), zamjena kune europskom valutom dogodila se u trenutku kada je domaći bankovni sustav mogao pohvaliti vrlo izdašnom depozitnom osnovom. Drugim riječima, domaće banke su plivale u (jeftinim!) depozitima, i za razliku od onih američkih, nemaju razlog za strah od masovnijeg odljeva na strani pasive jer kredibilne alternative nema.

U teoriji, naravno, kao moguća alternativa figurira cijela paleta investicijskih fondova (fondovi koji ulažu u kratkoročne dužničke vrijednosne papire profilom rizičnosti su nekako najbliže depozitima), ali u praksi ništa ne može ugroziti popularnost bankovnih depozita kao primarne destinacije za višak kapitala građana (uz, naravno, nekretnine).

Kada tome pridodamo i prirodno ograničenu elastičnost depozita (nesklonost njihovu seljenju), sporiji kamatni prijenos u velikoj mjeri objašnjava slabiji rast kamatnih stopa na kredite hrvatskim tvrtkama (od europskog prosjeka). Analiza navodi na zaključak kako veliki udio depozita u izvorima sredstava banaka najbolje objašnjava (sporiji) kamatni prijenos, čemu onda valja pridodati i izdašnu likvidnost (podebljanu otpuštanjem obveznih pričuva). Otuda i nesvakidašnja divergencija u odnosu na ostatak monetarne unije, ali uz evidentan trend rasta koji bi mogao još neko vrijeme potrajati.