Hong Kong je protratio sjajne startne pozicije i danas djeluje izmučeno, slabašno i strancima neatraktivno, te može poslužiti kao simbol neuspjeha autoritarne vladavine Komunističke partije koja je na domaćem terenu posijala – kaos

Po prvi puta u povijesti, S&P 500 je u veljači preskočio okruglih 5.000 bodova, obilato koristeći optimizam investitora koji nestrpljivo iščekuju (vrlo izvjesno) smanjenje kamatnih stopa središnje banke. Priča, naravno, nije obojana isključivo ružičastim tonovima; nalik izmjenama plime i oseke, optimizam raste ili se povlači ovisno o intonaciji najnovijih indikatora i izjavama predstavnika središnje banke koji i dalje nisu spremni proglasiti pobjedu nad inflacijskom nemani.

Ali kolebanja nisu dovoljna da bi isprovocirala zaokret negativnog predznaka, bilo s jedne ili s druge strane Atlantika, gdje se, u očekivanju nižih kamatnih stopa također mogu nazrijeti nijanse optimizma, premda recesija ozbiljno kuca na vrata Starog kontinenta. Čak i ulagači u domaće dionice imaju obilje razloga za zadovoljstvo, tragom krupnog iskoraka koji je CROBEX napravio od početka godine. Sve u svemu, nova je godina počela u revijalnom tonu.

Osobna potrošnja nije prioritet

Iznimka je Kina, gdje su vladajuće strukture u međuvremenu povukle niz konkretnih poteza u smjeru (još!) ekspanzivnije monetarne politike, oslobađajući zamjetne količine likvidnosti domaćeg bankovnog sustava. I nije pomoglo. Kao ni podulji popis administrativnih mjera koje su redom imale samo jedan cilj – zaustaviti erupciju pesimizma domaćih i inozemnih ulagača. Uzalud.

Optimizma nema niti u tragovima, a niz restrikcija smišljenih u kuhinji rigidnih partijskih aparatčika, sve kako bi se ograničio pritisak sa strane ponude (kad je već potražnja mlitava), u najboljem je slučaju usporio pad vrijednosti lokalnih burzovnih indeksa. Ne tako davno, gigantima poput Goldman Sachsa i Morgan Stanleya su na spomen kineskog tržišta kapitala rasle zazubice, no danas se njihova aktivnost svodi na održavanje hladnog pogona i razmišljanja o taktičkom uzmaku s perspektivnog tržišta zemlje koja je još tijekom ovog desetljeća trebala preuzeti čelnu poziciju na ljestvici ekonomski najvećih i najmoćnijih svjetskih sila.

Sada se takav rasplet, posebice nakon niza ambicioznih mjera u produkciji Bijele kuće, a onda i neumoljivih demografskih trendova koji Kini nikako ne idu u prilog, doima malo vjerojatnim. Nakon prošlogodišnjih 5,2% rasta BDP-a, za ovu se godinu očekuje 4,5%, a onda vjerojatno pad prema granici od 4%.

Konkretne brojke nude prilično depresivnu sliku: kineske su dionice, mjereno izvedbom CSI 300 burzovnog indeksa, od samog starta (ove godine) uporno tonule sve dublje na negativan teritorij. Rasprostranjeni optimizam investitora zapeo je negdje na granici, a Bijela kuća je u najboljem slučaju (možda!) poslužila kao katalizator negativnog trenda koji čije korijene treba tražiti i u slabijem priljevu inozemnog kapitala. A strancima nisu baš po volji politikanstvima prožeta filozofija i vrlo subjektivne procjene domaćih regulatora.

Potonji su se, između ostaloga, nemilosrdno okomili na hi-tech sektor, u pokušaju da osiguraju primat kompanijama u državnom vlasništvu i uopće, čvrstu kontrolu državnih organa nad korporativnim sektorom. Zakonski okvir ostavlja prostora za arbitrarne odluke naslonjene na direktive s vrha, a rezultat je pravna nesigurnost koje se groze inozemni investitori.

Njihovim izostankom, problem je u velikoj mjeri moguće svesti na neprikladnu strukturu kineskog BDP-a u kojem dominira industrija, strateškim odlukama Pekinga uzdignuta na pijedestal nauštrb osobne potrošnje koja je u nekim drugim okolnostima zemlju mogla i trebala izvući iz zamke srednje razine razvoja (“middle income trap”). Ovako je zaoštravanje političkih odnosa s najrazvijenijim zemljama svijeta izvozni sektor doveo u nezavidan položaj, a u toj situaciji čak ni petljanje s tečajem ne pomaže previše.

Za to vrijeme, visoka razina zaduženosti (posebice kada je riječ o lokalnim jedinicama uprave) ne ostavlja previše prostora manevarskog prostora u segmentu fiskalne politike koja teško može pokrenuti novi val krupnih investicija u infrastrukturu (sad već ionako upitne isplativosti), kao što je to bio slučaj tijekom velike financijske krize 2008. godine.

Vatrogasne mjere

Usprkos svemu navedenom, Xi Jinping i njemu lojalna ekipa kao da još uvijek ne shvaća u čemu je problem, a još manje da sporadične vatrogasne mjere (umjesto kakvog ambicioznog i sveobuhvatnog paketa) ne mogu ugasiti požar katastrofalnih razmjera. Nije im jasno da krah lokalnog tržišta nekretnina, zahvaljujući specifičnom modelu razvoja u kojem se nije vodilo previše računa o građanima (osobnoj potrošnji), predstavlja tektonski poremećaj koji sad već polako poprima i globalni karakter.

Jer kineski developeri očajnički pokušavaju spasiti što se spasiti dade, pa sad već panično prodaju i vrijednu imovinu u inozemstvu, stečenu u nekim drugim, idiličnim vremenima, u pokušaju da se domognu svježeg kapitala.

Kako to obično biva, put u kaos popločan je dobrim namjerama i nizom pogrešnih pretpostavki, koje su preko ruba najprije gurnule Evergrande. Bilo je to prije dvije i pol godine, i od tada je sve krenulo nizbrdo. Nekretnine su, vjerojatno ste već shvatili, u Kini u velikoj mjeri figurirale kao prikladan kanal štednje (i nipošto odraz stvarnih potreba u kontekstu stambenog zbrinjavanja), a priča je kulminirala špekulativnog groznicom nalik onoj u Japanu krajem osamdesetih godina prošlog stoljeća, ili ludilu početkom ove stoljeća koje je u konačnici iznjedrilo kolaps Lehman Brothersa. Utoliko tmurne prognoze zvuče suvislo: aktualan razvoj događaja unekoliko doista podsjeća na početak japanskih izgubljenih dekada, a Evergrande podsjeća na Lehman Brothers. U nedostatku kristalne kugle, dalje od toga ionako nema smisla ići, ali svaka sličnost definitivno nije posve slučajna.

Padom cijena nekretnina diljem Kine zatvoren je začarani krug u kojem je pozicija običnih građana najranjivija; nije li onda masovna likvidacija na tržištu kapitala posve logična? I dok vijesti govore o drastičnom smanjenju margin kredita uslijed prisilne likvidacije, vlasti obznanjuju nove restrikcije i mijenjaju čelnika Regulatorne komisije za vrijednosne papire. Neposredno pred početak blagdanskog tjedna (kineska Nova godina) dovode veterana Wu Qinga kojeg prati nadimak – “koljač brokera”. Zaradio ga je u prijašnjem mandatu, tijekom kojeg je zatvorio gotovo čak četvrtinu licenciranih brokerskih kuća, pa se njegovo imenovanje tumači kao prilično jasan signal domaćim financijskim institucijama. Ako već nisu bile dovoljne kojekakve zabrane i ograničenja.

Još krajem siječnja, prije dolaska dotičnog tvrdolinijaša, zabranjena je short selling praksa kojom se investitori mogu kladiti na pad cijene određenih dionica, a u međuvremenu su kompanije u državnom vlasništvu primile naputak o preusmjeravanju viška likvidnosti prema tržištu kapitala, s ciljem otkupa vlastitih dionica (i podizanja cijena). Premijer Li Qiang je naložio svojim podređenima da “poduzmu odlučne mjere kako bi se stabiliziralo tržište”, a središnja je banka spustila stopu obvezne pričuve i time vjerojatno osigurala svježu injekciju likvidnosti vrijednu desetine milijardi dolara, sve kako bi se obuzdala panika koja je obuzela male ulagače.

Preokret na štetu Kine i Hong Konga

Istodobno, prtljanje s instrumentima monetarne politike može ozbiljno poljuljati tečaj, što Partija pokušava kompenzirati tijesnom suradnjom s velikim bankama koje iza kulisa provode intervencije na deviznom tržištu, zadržavajući domaću valutu unutar prihvatljivog raspona. Tako se, uostalom, rješavaju problemi u Kini, potezima državnog aparata koji se upire, na sve moguće načine, držati stvari pod kontrolom. Lako za neobjašnjive diskrepancije u službenoj statistici, to je manji problem.

Međutim, posljedice autoritarne vladavine sve je teže kamuflirati. U odnosu na rekordne vrijednosti s početka 2021. godine, tržišna kapitalizacija dionica na burzama u Kini i Hong Kongu u samo tri godine smanjena je za frapantnih šest bilijuna dolara. Što bi u nekim drugim okolnostima možda još i prošlo, ali su zato vrijeme optimisti dominirali tržištima kapitala u ostatku svijeta. Zapravo je sudbina Hong Konga po mnogočemu indikativna; grad koji je figurirao kao predvorje ogromnog kineskog tržišta i sigurna oaza za inozemni kapitala s posebnim statusom i neovisnim sudstvo, pretvorio se u tek jednu od kineskih provincija.

U usporedbi sa Singapurom, status Hong Konga sve više blijedi, a to najbolje potvrđuje pogled unatrag i frapantna usporedba sa zbivanjima u zemlji izlazećeg sunca gdje se politička elita već desetljećima izmjenjuje u očajničkim pokušajima da isprovocira inflaciju i udahne život domaćoj ekonomiji.

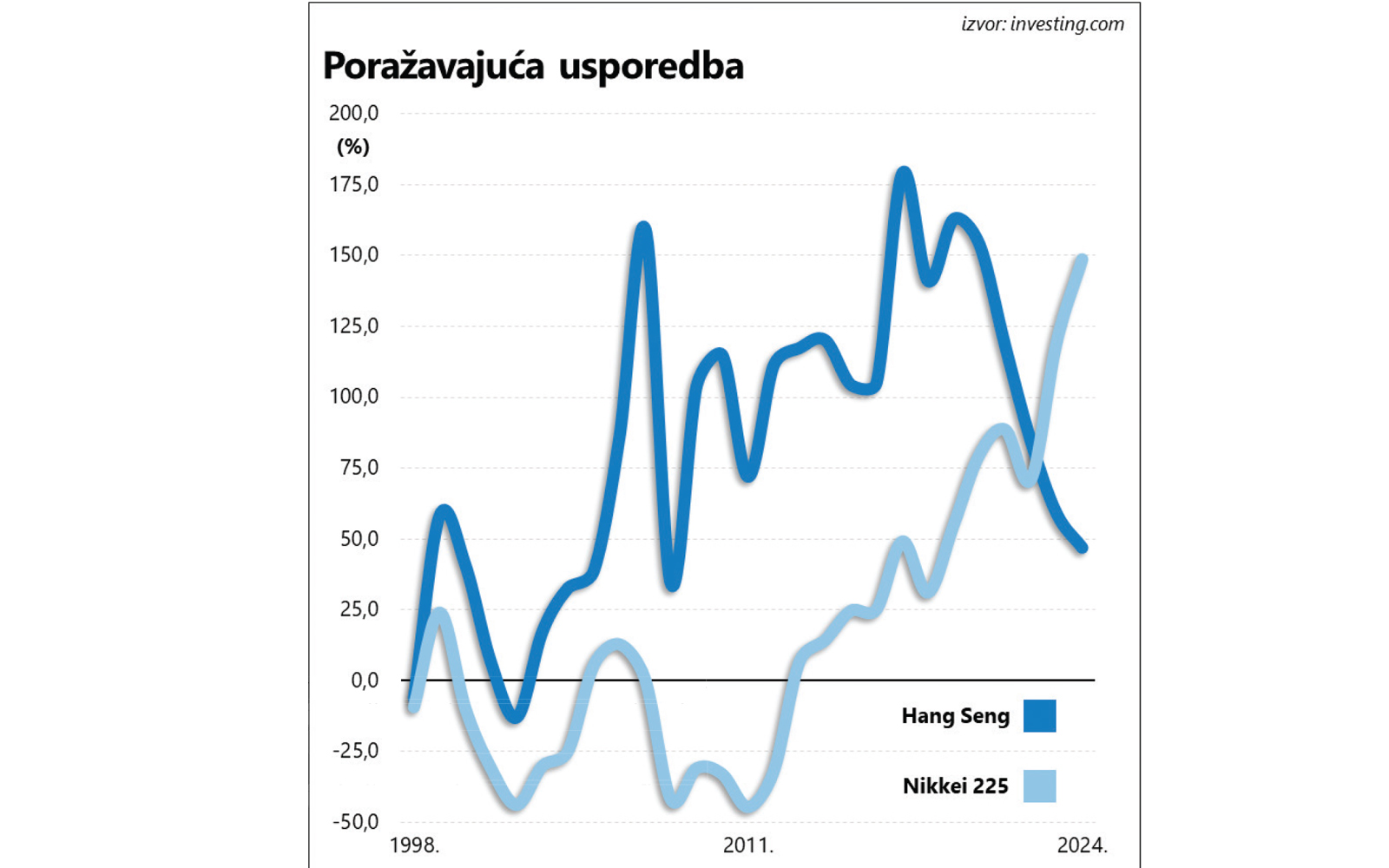

Mjerimo li napredak od 1998. godine naovamo, otkako se Hong Kong vratio pod okrilje Kine, dobit ćemo potpuno divergentne putanje dvaju burzovnih indeksa. I negdje do kraja 2011. godine sve je bilo u skladu s očekivanjima – Hang Seng je porastao za otprilike 70%, dok se tokijski Nikkei 225 doslovno – prepolovio. Kina je nezadrživo grabila ka vrhu ljestvice najmoćnijih ekonomskih sila i tada se činilo da je ništa ne može zaustaviti.

Danas stvari izgledaju posve drukčije: potonji indeks kontinuirano raste, dok se Hong Kong ubrzano kreće prema nuli; prosuo je silnu prednost i vrlo dobre startne pozicije i danas gleda u leđa zemlji koja se uopće nije činila tako perspektivnom i koja je iza sebe ostavila nekoliko izgubljenih dekada. A to dovoljno govori o razmjeri promašenih politika kojima je orkestrirao partijski vrh u Pekingu.