S obzirom na izdašna dospijeća u 2022., prva već u veljači, od države se očekuje bogata aktivnost na financijskim tržištima uz logično pitanje kolika će biti cijena duga.

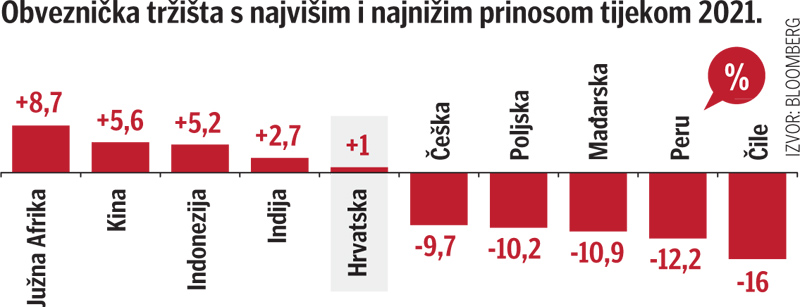

Hrvatska je lani bila u nekolicini tržišta u razvoju čiji su prinosi završili u plusu, a kretanja u idućoj godini usmjerit će odgovor Europske središnje banke (ECB) na inflatorne pritiske.

Iako se tržišta pripremaju na lagani rast prinosa, dobre vijesti oko eura i političko zeleno svjetlo za Schengen, dobri su signali za cijenu hrvatskog duga.

Izgledni rast prinosa

Proračunom se predviđa da primici od izdanih vrijednosnih papira dosegnu 32 milijarde kuna, iznos koji se u cijelosti odnosi na zaduživanje na obvezničkom tržištu uz 8,6 milijardi kuna posudbe kod domaćih i inozemnih banaka.

U veljači dospijeva 3 milijarde kuna i 500 milijuna eura obveznica, iduća postaja je svibanj u kojem na naplatu stiže euroobveznica od 1,25 milijardi eura te konačno u srpnju dodatnih milijardu eura domaće obveznice.

Premda detalja o zaduživanju zasad nema, poznato je da na domaćem tržištu potražnja tradicionalno nadmašuje oskudnu ponudu u pravilu kreirajući pritiske na pad prinosa.

Čisto školski, teorija kaže da rastom kamatnih stopa u borbi s obuzdavanjem inflacije rastu i prinosi na obveznice što je dobra vijest za ulagače u državni dug, ali ne i državu kojoj se povećavaju troškovi zaduživanja.

Kad je u pitanju inflacija, koja je u eurozoni u studenom dotaknula 4,9 posto, sve su oči uprte u ECB koji postojano gasi paniku porukama da je cjenovni pritisak prolazan.

Premda je Frankfurt nedavno podignuo očekivanja inflacije na 3,2 posto (s rujanskih 1,7 posto) dominantan signal je da u 2022. neće biti podizanja referentne cijene novca jer se u 2023. očekuje smirivanje situacije.

Za globalna obveznička tržišta godina ispred nas izgledno donosi određeni rast prinosa, naravno uz pretpostavku da ne bude većih iznenađenja kod inflacije, a domaći dug kretat će se u skladu s regionalnim obvezničkim tržištima.

“Ipak, rast prinosa neće biti tako izražen kao kod drugih država jer se očekuje podizanje kreditnog rejtinga od strane sve tri rejting agencije i pad premije rizika”, kaže direktorica Raiffeisen istraživanja Zrinka Živković Matijević.

Ona izglednim ne smatra rast prinosa duga na domaćem tržištu prije 2023., pritom ističući da je za Hrvatsku ključno sužavanje ‘spreada’ na njemačke državne obveznice kojima će prinosi rasti zbog zatezanja ECB-ove monetarne politike.

U suprotnom smjeru

“Hrvatska na neki način ide u suprotnom smjeru. Naši ekonomski trendovi u 2021. bili su povoljni; od snažnog oporavka do toga da se politički razbistrilo mnogo oko uvođenja eura i ulaska u Schengen što je podržalo optimizam oko Hrvatske”, kaže.

U isto vrijeme, prinosi na hrvatske euroobveznice bit će više pod utjecajem globalnih kretanja zbog bitno likvidnijeg tržišta, no i u tom slučaju očekuje se trend sužavanja ‘spreadova’, dodaje Živković Matijević.

Ni glavni ekonomist Erste banke Alen Kovač zasad ne očekuje veće monetarne intervencije u Europi. “U 2022. ne očekujemo rast kamatnih stopa već usporavanje programa otkupa obveznica”, prognozira Kovač.

Ističe da nakon volatilnog kretanja ‘spreadova’ u protekloj godini, u jednom trenutku i iznad 150 baznih bodova prema njemačkom Bundu, ali povremeno i blizu dvoznamenkastog teritorija, razlika domaćih prinosa od referentnog njemačkog mogla bi pasti ispod razina 100 baznih bodova.

“Takav scenarij vidimo ako sredinom godine dobijemo zeleno svjetlo za euro uz pozitivne pomake u kreditnom rejtingu. Relativno smo optimistični što se tiče ‘spreada’, a prinos će diktirati globalna kretanja, dominatno pod utjecajem dinamike normalizacije monetarne politike”, zaključuje naš sugovornik.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu