Ako nekim čudom i niste čuli za sintagmu “Blue Monday” (ili srodne inačice poput “Monday Blues”), vjerojatno naslućujete da se iza navedenog termina krije osjećaj rašireni nelagode koji se obično javlja na izmaku vikenda i početkom novog radnog tjedna.

U očima prosječnog trudbenika ponedjeljak označava povratak u uobičajeni radni ritam i figurira kao uvjerljivo najgori dan u tjednu. Na to jasno upućuje niz manje ili više trivijalnih studija; u jednoj od njih, za čak dvije trećine ispitanika loše raspoloženje kulminira upravo ponedjeljkom (korespondirajuće brojke za sve ostale dane ostale su čvrsto u jednoznamenkastim okvirima), a turobna je činjenica za svaki slučaj zavedena čak i u Guinnessovoj Knjizi rekorda.

Psihološka istraživanja nude gomilu suvislih objašnjenja dotičnog fenomena kojih se valjda i sami možete domisliti, ali sve to, barem nominalno, ne bi trebalo imati nikakve veze sa zbivanjima na financijskim tržištima. Ili barem na taj zaključak upućuje hipoteza o učinkovitom tržištu, koja sustavno ignorira emocije i u prvi plan gura fundamente (opipljive varijable). A onda opet, i investitori su ljudi od krvi i mesa, jednako opterećeni teretom kojekakvih problema, baš kao i svi ostali.

Psihologija ispred fundamenata

Istini za volju, fundamenti se ne mijenjaju ovisno o danima; konkretni podaci i brojke ostaju isti, ali su zato podložni – različitim interpretacijama. A upravo ovo potonje nerijetko ovisi o raspoloženju aktera na tržištima. O tome smo već pisali prije nekoliko mjeseci, analizirajući izvedbu domaćeg burzovnog indeksa u kontekstu mjesečnih oscilacija; izdašan uzorak ponudio je toj priči široki dijapazon emocija unutar prepoznatljivog obrasca, a kulminacija dobrog raspoloženja, mjerimo li emocije putem prosječnih mjesečnih varijacija (i udjela pozitivnih pomaka indeksa na dnevnoj razini unutar pojedinog mjeseca), najčešće se događa usred blagdanskog ozračja u prosincu i siječnju.

Sad ćemo otići još korak dalje i na prilično bogatom uzorku analizirati dnevne oscilacije koje je namaknuo CROBEX, kako bi provjerili tezu o plavom ponedjeljku. Jer riječ je o fenomenu koji u značajnoj mjeri karakterizira aktivnost investitora diljem svijeta. Ili barem na to upućuju rezultati brojnih istraživanja. U igri je, naravno, i nekoliko alternativnih objašnjenja koja se ne naslanjaju na psihologiju. Jedno od zanimljivijih se odnosi na činjenicu da kompanije odlažu objavu loših vijesti za kraj tjedna, nakon završetka trgovine (u petak), kako bi ih investitori lakše probavili tijekom vikenda, što obično ima za posljedicu nešto izraženiju dozu pesimizma ponedjeljkom.

Ali niti tako nategnuta objašnjenja naprosto ne mogu u potpunosti eliminirati utjecaj psihološke komponente, a time i rastući utjecaj lucidnih hipoteza bihevioralne znanosti. Drugim riječima, investitori mogu biti, a počesto i jesu, iracionalni – neraspoloženi, pesimistični, mrzovoljni, bezbrižni, veseli, euforični; Daniel Kahneman, jedan od pionira bihevioralne znanosti, već odavna upozorava kako tržišta karakterizira sistematičan odmak od racionalnog ponašanja, pa oscilacije cijena nisu tek prosta funkcija racionalnih očekivanja izvedenih (isključivo) iz konkretnih fundamenata.

Pritom ipak valja istaknuti kako odstupanja nisu svugdje jednako izražena. Premda nekolicina akademskih radova otkriva kako su investitori na početku tjedna mahom skloni defenzivnim strategijama i ne pokazuju previše apetita za rizik, a podulji niz studija jasno potvrđuje postojanje fenomena plavog ponedjeljka, anomaliju je na nekim tržištima gotovo nemoguće detektirati. Nije to nikakva novost: odstupanja koja proizlaze iz sličnih bihevioralnih postavki na različitim se tržištima manifestiraju različitim intenzitetom, ovisno o nizu drugih faktora.

Recimo, skupina australskih akademika je zaključila kako je za dionice u Sydneyu nekoć najgori dan bio utorak (“Tuesday Blues”), a odmak od uobičajenog obrasca tumačio se ogromnom vremenskom razlikom u odnosu na New York (16 sati), zbog koje je utjecaj neraspoloženja ulagača na Wall Streetu početkom tjedna do Australije stizao s danom zakašnjenja.

Pa ipak, u cijeloj se priči stidljivo nazire (pa makar i pomalo klimav) obrazac koji u prvi plan gura slabije razvijena tržišta, gdje su anomalije (i ne samo ova, već i mnoge druge) u pravilu bitno izraženije, dok su na razvijenim tržištima kapitala isuviše eksploatirane da bi bile vrijedne spomena. Pravilnih dnevnih odstupanja u Frankfurtu nema niti u tragovima, a u New Yorku je, barem ako govorimo o izdanjima u sastavu S&P 500 indeksa, u posljednjih dvadesetak godina najgori dan bio utorak, a najbolji – četvrtak. Zahvaljujući plitkom tržištu, niskoj razini likvidnosti i ograničenom broju aktivnih investitora, Zagrebačka burza evidentno spada u drugu skupinu, a analiza oscilacija indeksa na dnevnoj razini to zorno potvrđuje.

Zagrebacka burza/Igor Soban/PIXSELL

Uteg na prinose

U ovom smo priči analizirali razdoblje od početka lipnja davne 1999. godine, neposredno nakon što je zaživio aktualni model trgovine na Zagrebačkoj burzi (oni stariji će se sjetiti početaka kada se domaćim dionicama nije trgovalo svaki dan), do prosinca ove godine. Izuzmemo li blagdane i ine neradne dane, uzorak obuhvaća ukupno 6.100 dana tijekom kojih su evidentirane dnevne oscilacije u rasponu od negativnih 10,2% do pozitivnih 16,2%.

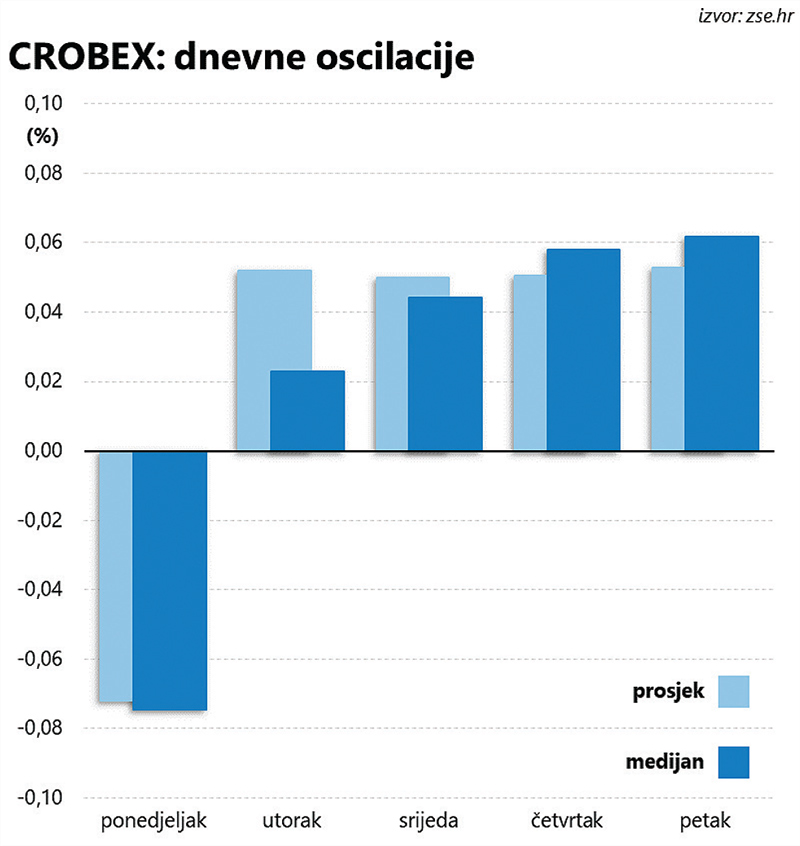

Da stvar bude zanimljivija, potonji je rezultat zabilježen upravo u ponedjeljak (tamo negdje početkom listopada 2003. godine), a dvoznamenkasti minusi na dnevnoj razini (u promatranom razdoblju) događali su se isključivo četvrtkom i petkom, sugerirajući kako početak tjedna na Zagrebačkoj burzi možda ipak nije u značajnoj mjeri obojan u plavo. No ekstremi su jedno, a prosjeci i središnje vrijednosti nešto sasvim drugo; gledajući stvari iz te perspektive, CROBEX je u proteklih 20 i kusur godina najčešće ponedjeljkom nudio svoja – najgora izdanja.

Naime, ponedjeljak je jedini dan u tjednu s prosječnim padom vrijednosti indeksa, koji je usto jednak medijanu, što pokazuje kako nije riječ tek o nekolicini ekstremnih vrijednosti koje bi mogle pomaknuti prosjek dublje na negativan teritorij.

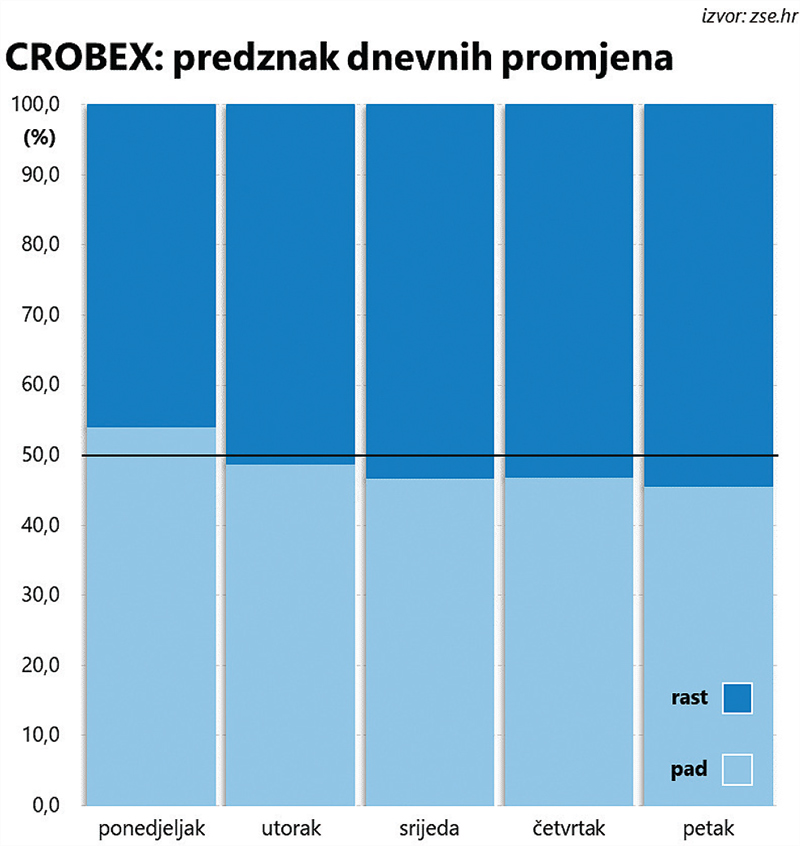

Prosjeci jasno razdvajaju ponedjeljak od ostatka tjedna, ali središnje vrijednosti nude bitno uravnoteženiju sliku, otkrivajući gotovo linearan rast optimizma koji pokazuje da se raspoloženje domaćih investitora prema kraju tjedna kontinuirano – popravlja. Ponedjeljak je u ovom uzorku ujedno i jedini dan u tjednu s frekvencijom gubitaka većom od 50%; šanse da CROBEX dočeka kraj trgovine u minusu ponedjeljkom je oko 54%, a korespondirajuće brojke za ostatak tjedna redom su ispod 50%, i do petka se spuštaju na znatno nižih 46%.

Dakako, velika količina podataka (pluseva i minusa koji se u dobroj mjeri poništavaju) u konačnici daje tek minorne promjene. Ako govorimo o ponedjeljku, u pitanju je dnevni pad vrijednosti indeksa od naoko minornih 0,07%; petkom indeks najčešće bilježi rast od 0,05%. Ali ako mislite da je riječ o nebitnim detaljima koji ništa značajno ne mijenjaju na stvari, grdno ste se prevarili. Jer utjecaj promjena raspoloženja ulagača koje se protekom vremena talože nalik je grudi snijega čija veličina dramatično – raste.

Razliku je najlakše opisati usporedbom s jednostavnom buy & hold strategijom: da ste kojim slučajem početkom 2000. godine stavili na CROBEX iznos od tisuću eura, početkom prosinca ove godine vaš bi portfelj bio u plusu od oko 244% i vrijedio bi nešto manje od 3.500 eura. Ali zato u modificiranoj verziji sa skraćenim radnim tjednom u kojoj je ponedjeljak, uvjetno rečeno, slobodan dan (označava izbivanje sa tržišta), isti početni iznos raste za čak 935%, do vrtoglavih 10.000 eura (i nešto malo više). Otprilike do 2007. godine, na krilima impresivnog rasta indeksa, omraženi ponedjeljak nije činio bitnu razliku u ukupnim rezultatima, a onda se hipotetski model odlijepio i tijekom godina stvorio nedostižnu prednost.

Igrom slučaja, takva bi strategija u ovoj godini podbacila, budući se ponedjeljak prometnuo u jedan od najboljih dana (petak je najlošiji!), zbog čega je model skraćenog tjedna početkom prosinca bio u plusu nešto više od 16%, dok je indeks od početka godine namaknuo rast vrijednosti od oko 24%. Međutim, u uzorku od (nepune) 24 godine, takav smo obrat imali prilike vidjeti svega šest puta (i samo dvaput u posljednjih 14 godina), zbog čega možemo govoriti o konzistentnosti “Blue Monday” modela.

Problem, naravno, leži u praktičnoj implementaciji; ovo nikako ne pokušavajte kod kuće jer je riječ o vrlo skupoj DIY strategiji čiju bi učinkovitost (profitabilnost) brojne provizije i naknade uslijed iznimno učestalog trgovanja naprosto – osakatile. To, naravno, prezentirana simulacija ne pokazuje. Uostalom, valjda će priželjkivani razvoj domaćeg tržišta kapitala s vremenom postupno anulirati ovako trivijalan oblik sezonalnosti.