Promatramo li oscilacije na godišnjoj razini, CROBEX već neko vrijeme vrluda u skladu sa specifičnim cik-cak obrascem, prelazeći naizmjence iz negativnog na pozitivan teritorij (i obrnuto). I tako već godinama.

Rastegnemo li pogled malo dulje unatrag, naići ćemo i na kraće (dvogodišnje) intervale kontinuiranog pada, pa tek onda i na dvije godine uzastopnog rasta (2012. i 2013.) koje zapravo djeluju prilično neuvjerljivo jer se rast ostvaren tijekom 2012. godine mjeri tek mizernim pomakom s desne strane decimalnog zareza.

Prilično turobna slika

Posljednja konkretna (ako je uopće možemo tako nazvati) serija uzastopnog rasta zabilježena je 2009. i 2010. godine, u ranoj fazi izlaska iz velike financijske krize (kojoj je prethodio dugogodišnji niz krupnih pomaka indeksa s pozitivnim predznakom).

Domaće su dionice u tom razdoblju tek pokušavale (bez većeg uspjeha) pratiti erupciju optimizma na globalnoj razini, ali se njihova izvedba, niti uz najbolju volju i povremene bljeskove, ne može okarakterizirati zadovoljavajućom. Od te 2009. godine naovamo, tek u tri navrata domaći je burzovni indeks izvedbom uspio nadmašiti S&P 500, koji počesto figurira kao sinonim za aktivnost investitora na tržištima kapitala širom svijeta.

Posljednji puta prošle godine, kada je većina razvijenih tržišta kapitala bilježila dvoznamenkasti pad, dok se CROBEX provukao s minornim gubitkom od 4,8%, i potom već u prvim danima nove godine ponudio tračak nade optimistima (kao, uostalom, i veliki broj indeksa na Starom kontinentu), gotovo okomitom putanjom i solidnim pozitivnim pomacima.

Naravno, kretanje vrijednosti indeksa i njegovih pojedinačnih komponenti (dionica u njegovu sastavu) vrlo je egzaktno mjerilo (ne)zadovoljstva investitora, i u slučaju Zagrebačke burze teško može opravdati povjerenje šačice najupornijih ulagača. Ali prilično turobna slika, nažalost, postaje još depresivnija kada se u priču uključe indikatori koji su najčešće u drugom planu i koje većina tekstova i analiza u pravilu zaobilazi, fokusirajući se na ono najbitnije (cjenovne pomake).

Riječ je o brojkama kojima je moguće (objektivno) mjeriti aktivnost vrijednosnih papira u burzovnim kotacijama, a onda posredno i aktivnost i interes investitora. U nekim drugim, normalnim okolnostima, obujam trgovine figurira kao osnovni kriterij likvidnosti, ali ova priča najprije nalaže primjenu prilično rudimentarnog indikatora koji možda najbolje ilustrira stupanj (ne)razvijenosti domaćeg tržišta kapitala.

Riječ je o učestalosti trgovanja, koji mjeri koliko se često dionice pojavljuju u dnevnim izvješćima Zagrebačke burze. Jer tijekom 2022. godine bilo je svega 15 dionica kojima se u prosjeku trgovalo češće od četiri puta tjedno (> 80%).

Štoviše, HT je jedna i jedina dionica kojom se trgovalo baš svaki dan (bez iznimke!) u 2022. godini, a godinu dana ranije u tom, uvjetno rečeno ekskluzivnom klubu, bili su još i Valamar i Span (nakon provedene inicijalne javne ponude u rujnu). Dionice potonjeg zapravo su rijetka pozitivna epizoda u cijeloj priči koja otkriva svu raskoš manjkave ponude.

Puno veći problem

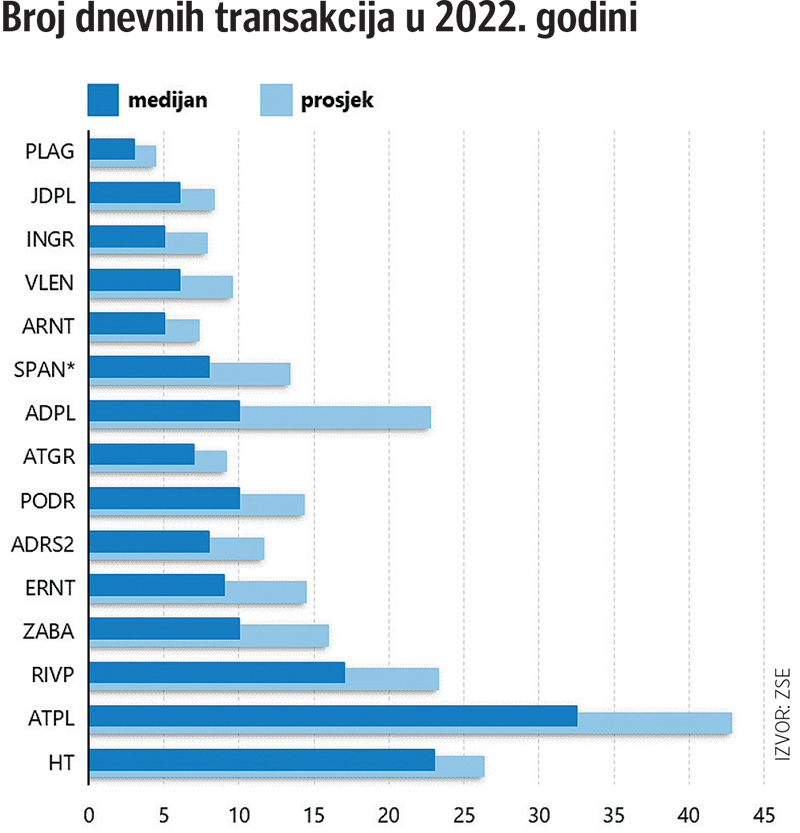

Kada sve zbrojimo i podijelimo (brojem radnih dana), posljednjih se godina tek petnaestak do dvadeset izdanja manje-više redovito (češće od četiri puta tjedno) pojavljuje u dnevnim izvješćima, i ta činjenica predstavlja puno veći problem od njihove neuvjerljive (cjenovne) izvedbe. Potom možemo otići i korak dalje, analizirajući statistiku realiziranih transakcija (govorimo isključivo o redovnom prometu dionicama, očišćenom od OTC i blok prometa), koja također ne nudi pregršt razloga za optimizam.

Osobito kada se odmaknemo od dnevnog prosjeka koji je pod utjecajem nekolicine izrazito aktivnih dana koji su puno češće iznimka, a puno rjeđe pravilo; to jasno pokazuje usporedba sa središnjim vrijednostima (medijanom). Potonje brojke komplementiraju podatke o učestalosti trgovanja i opet otkrivaju prilično siromašan izbor za domaće investitore. Jer osim nekoliko najaktivnijih dionica, ostatak (od onih 15 najaktivnijih) najčešće bilježi tek jednoznamenkasti broj transakcija na dnevnoj razini.

Da, dobro ste pročitali: dobar dio najaktivnijih domaćih dionica zaradio je taj status zahvaljujući tek mizernom broju transakcija koje se u pojedinim slučajevima mogu nabrojiti na prste jedne ruke. I to vjerojatno najviše govori o klimavim temeljima domaćeg tržišta kapitala. HT, Atlantska plovidba i Valamar su izuzeci (koji gotovo da potvrđuju pravilo); Plava laguna, smještena na dnu ljestvice najaktivnijih domaćih izdanja, u prošloj je godini u prosjeku bilježila tek četiri transakcije dnevno (medijan je još niži: tri!).

Čak ni nominalno puno puno poznatija izdanja, koja već godinama slove za najzanimljivije predstavnike domaćeg tržišta kapitala, u prošloj godini najčešće nisu uspijevala privući više od desetak transakcija dnevno. A i to je, da stvar bude još gora, lošije od brojki iz 2021. godine: za većinu je dionica broj realiziranih transakcija prošle godine (barem u kontekstu središnje vrijednosti), u usporedbi s prethodnom, zabilježio evidentan pad.

Rasprostranjenim padom cijena transakcije su na neki način postale jeftinije (u apsolutnom iznosu), ali se zato čini logičnim za pretpostaviti kako se dominacija pesimista na globalnoj razini (u dobroj mjeri uvjetovana nama geografski relativnom bliskom ruskom invazijom na Ukrajinu) odrazila i na raspoloženje domaćih ulagača.

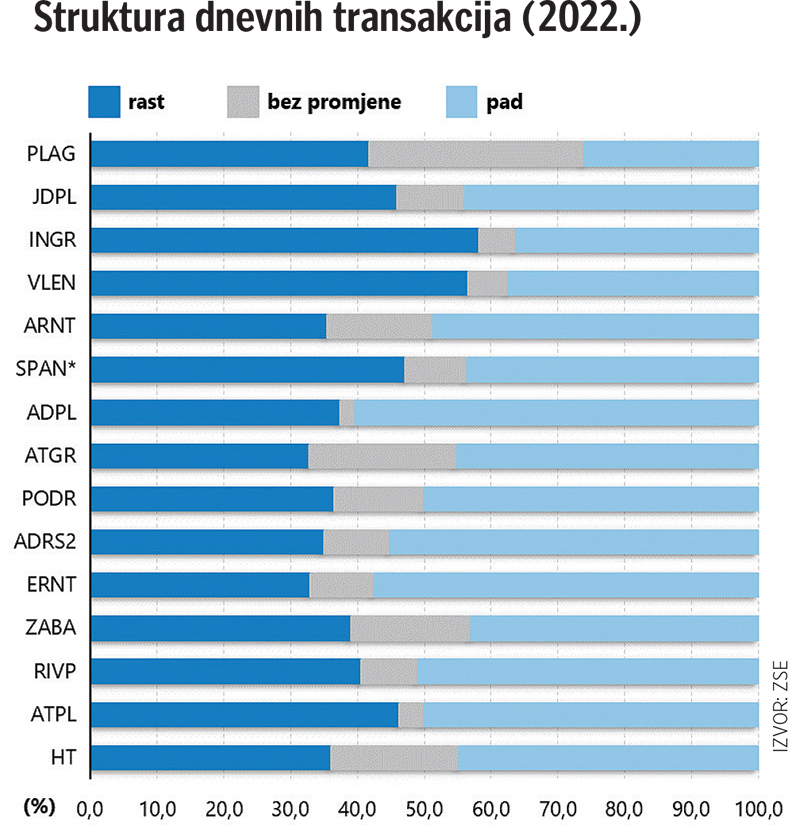

To je vidljivo i u strukturi realiziranih transakcija, kao i evidentiranom obujmu trgovine. Riječ je o pomalo neuobičajenoj podjeli prošlogodišnje trgovine u tri kategorije, prema kriteriju promjene zaključne cijene (rast, stagnacija, pad), a rezultati sugeriraju kako su investitori bili zamjetno aktivniji dok su se cijene kretale silaznom putanjom.

Od svega šest izdanja koja su tijekom prošle godine ostvarila rast cijene, u četiri je slučaja udio obujma trgovine realiziranog u danima s pozitivnim pomacima cijene nadmašio korespondirajuće brojke za dane zaključene negativnim predznakom. Ili još konkretnije, možemo uzeti za primjer dionica Brodogradilišta Viktor Lenac, koje su s rastom cijene od 83% suvereno zauzele čelnu poziciju na ljestvici dobitnika, otprilike 57% ukupnog volumena otpada na dane s rastom (zaključne) cijene; ostatak otpada na razdoblja pada (37%) i stagnacije cijene (6%). Unatoč rastu cijene od 17,5%, dionicama Jadroplova se svejedno aktivnije trgovalo u korektivnim fazama, dok 0,3% rasta u slučaju Podravke ionako teško može poslužiti kao osobito uvjerljiv motiv optimistima.

Učinkovito tržište?

Ostala izdanja (u okviru 15 najaktivnijih) očito se nisu uspjela otrgnuti aktivnijem nastupu pesimista i prevladavajućem trendu koji je samo godinu dana ranije iznjedrio posve suprotnu (pozitivno intoniranu) strukturu trgovine. Što je na neki način samo po sebi razumljivo, ali ne i prihvatljivo (a kamoli poželjno).

Nažalost, čini se da su agnostici (aktivni ulagači) zainteresirani tek za HT: dotične dionice generiraju obujam trgovine u približnom jednakim omjerima bez obzira na intonaciju trgovine; svi ostali su pod dojmom aktualnih (cjenovnih) trendova.

Možemo li onda, nakon svega navedenog, uopće govoriti o učinkovitom tržištu, barem u kontekstu u kojem to sugerira teorija? Teško. Hrvatsko tržište kapitala je nadasve plitko i slabo likvidno, i to vjerojatno nikoga ne iznenađuje. A na tom i takvom tržištu, u uvjetima malog broja aktivnih izdanja, koja k tome privlače interes tek malobrojnih investitora i prilično skromnu statistiku u kategoriji volumena i realiziranih transakcija, cijene dionica podložne su značajnim oscilacijama. I time se zapravo zatvara svojevrsni začarani krug: uzak krug aktivnih dionica i slabašna likvidnost odbijaju investitore jer je određenu poziciju jako teško likvidirati u željenom trenutku (i to bez značajnijih cjenovnih pomaka).

Godina iza nas nedvojbeno je bila vrlo izazovna, ali makro(ekonomski) okvir nije bio posve nesklon dionicama; ako ništa drugo, u uvjetima visoke inflacije građani nerijetko hrle ka tržištu kapitala, tražeći prikladan zaklon za svoj kapital, najčešće u segmentu dionica koje nude izdašan dividendni prinos.

Uostalom, dionice su se kroz povijest, osim u uvjetima galopirajuće inflacije (a aktualna to definitivno nije), pokazale prilično pouzdanim sredstvom zaštite od masovnog rasta cijena. Ekstreman primjer takvog rezona je Turska, gdje se kapital, u bijegu od dvoznamenkaste inflacije i posve opravdanog straha od devalvacije domaće valute, grozničavo slijevao prema – dionicama.

U velikoj mjeri napuštena i zaboravljena od strane inozemnih investitora, burza u Istanbulu doživjela je nevjerojatan procvat upravo zahvaljujući masovnom odljevu kapitala (iz banaka i madraca) u dionice; dok su burzovni indeksi širom svijeta bilježili manje ili više značajan pad vrijednosti, lokalni ISE National 100 je uknjižio nevjerojatnih 197% rasta. Ili još jednostavnije, njegova vrijednost se u samo 12 mjeseci doslovno – utrostručila.

U Hrvatskoj, međutim, milijarde eura raspoloživog kapitala tavore na kojekakvim bankovnim računima i gube na vrijednost, otkrivajući ogroman nesrazmjer u odnosu na tričavih pet ili deset milijuna kuna prometa dionicama koje na dnevnoj razini mijenjaju vlasnike.

A onda opet, relativno neučinkovito tržište idealan je poligon za one upornije koji monotonu trgovinu i tromost tržišta, ili još bolje, nepouzdani price discovery mehanizam i brojne anomalije, doživljavaju kao prednost. No šačica takvih (nadobudnih) ulagača teško mogu tržište probuditi iz učmalosti. Tržište kapitala je na ovim prostorima, uz nadasve povlašteni porezni tretman, po svoj prilici odveć jak suparnik.