Veliki minus. To bi bio najkraći sažetak zbivanja na financijskim tržištima u minuloj godini koju će po dobru pamtiti samo rijetki (znalci ili sretnici). Svi ostali mogu tek pokunjeno ubilježiti manji ili veći pad vrijednosti portfelja i nadati se da će iduća godina ponuditi nešto bolji ishod.

Stvari, međutim, komplicira činjenica da nije tek riječ o lošoj godini (ni prva ni zadnja), već o tektonskim poremećajima koji su, prema riječima američkog investitora Howarda Marksa, možda označili i kraj cijele jedne ere; nakon pola stoljeća prilično uspješne karijere koja je dotičnome priskrbila zavidnu reputaciju, na takva je upozorenja teško ostati indiferentan.

Makro kulise

Ako ste iole upućeni u aktualne trendove, jasno vam je kako su kamatne stope bile lajtmotiv rasprostranjene rasprodaje koja je obilježila proteklih 12 mjeseci. Zaokret u monetarnoj politici (na globalnoj razini!), uvjetovan dramatičnim rastom inflacije, iznjedrio je intenzivan rast kamatnih stopa pred kojim je bilo jako teško ili gotovo nemoguće pronaći adekvatan zaklon. Dionice?

Dvoznamenkasti pad cijena nije bio nimalo rijetka pojava. Obveznice? Totalna katastrofa. Od 1990. godine naovamo, najveći minus Barclays Global Aggregate indeksa na godišnjoj razini bio je oko 5% – ovogodišnji se pred krajem prosinca tek spustio na 15%. Sirovine? Nakon snažnog skoka u prvoj polovici godine, dobrim dijelom uvjetovanog ruskom invazijom na Ukrajinu (i brojnim negativnim implikacijama oružanog sukoba na istoku Europe), minoran plus na godišnjoj razini je najbolje što većina roba može ponuditi. Egzotiku poput kriptovaluta da i ne spominjemo – katastrofa se u tom slučaju čini posve prikladnim terminom. Otkuda takav pesimizam?

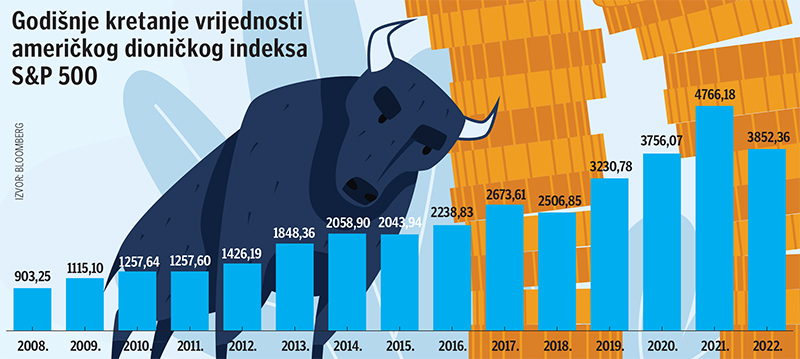

S&P 500 indeks je u portfelju prosječnog američkog ulagača u 2022. godini zabilježio pad vrijednosti od gotovo 20 posto/Reuters

U promjeni paradigme. Inflacija čovječanstvu nipošto nije nepoznat fenomen, ali je aktualna epizoda stigla iznenada i, što je još važnije, nakon podužeg razdoblja rekordno niskih kamatnih stopa. Otuda i teza o kraju jedne ere: Marks govori o silaznom trendu kamatnih stopa čiji počeci datiraju još iz ranih osamdesetih godina prošlog stoljeća (a sjećaju ih se još samo dinosauri poput njega). A u eri niskih kamatnih stopa svašta toga je bilo moguće, uključujući i spektakularan rast cijena dionica koje profitabilnim poslovanjem tek trebaju opravdati povjerenje ulagača. Ako uopće uspiju opstati.

Učestale injekcije likvidnosti u režiji središnjih banaka, bilo da je riječ o rezanju kamatnih stopa ili masivnim programima kvantitativnog popuštanja, zamišljene i implementirane s ciljem stabilizacije financijskog sustava, djelovale su poput plime, raspirivši grozničavu licitaciju cijenama koji je naprasno okončan. Vrijeme jeftinog kapitala, čini se, nepovratno je iza nas, a nakon dugo vremena, (nominalno manje rizični) vrijednosni papiri s fiksnim prinosom pretvaraju se u kredibilnu alternativu dionicama.

Predviđanje ili nagađanje?

Tržišni konsenzus upućuje na skori završetak kampanje podizanja kamatnih stopa (barem s onu stranu Atlantika), što objašnjava značajan oporavak obveznica (pad prinosa) posljednjih tjedana. Logikom jednostavne regresije ka prosjeku, zamjetan broj ulagača vjeruje da bi upravo obveznice, kategorija imovine koja je doživjela pravi potop, mogle zablistati.

U tom (nadasve ohrabrujućem) scenariju, inflacija je već doživjela vrhunac i FED će vrlo skoro biti prisiljen na uzmak i smanjenje kamatnih stopa kako bi domaću ekonomiju poštedio (dublje) recesije. Koja se u ovome trenutku još uvijek čini vrlo izvjesnom; na to jasno upozorava inverzna krivulja prinosa na američke državne obveznice.

To, naravno, može (ali i ne mora) gurnuti dionice još dublje na negativan teritorij. Razlike u očekivanjima možda najbolje ilustriraju

recentne ankete u kojima se, kao potencijalni dobitnici u 2023. godini, najčešće ističu kompanije koje imaju neke veze s eksploatacijom mineralnog bogatstva (i/ili energentima) ili hi-tech kompanije; drugim riječima, ulagači su trenutno najviše skloni kladiti se na nastavak aktualnog trenda (omeđenog restriktivnom monetarnom politikom), ili na posve suprotan scenarij, u kojem se kamatne stope drastično smanjuju (i nude pojas za spašavanje najvećim gubitnicima).

Za to vrijeme, optimisti očekuju da će Kina napokon raskrstiti s konceptom masovnog lockdowna, što bi, u kombinaciji s postupnim gospodarskim oporavkom na globalnoj razini, i relativno povoljnim odnosom (nedovoljne) ponude i (izdašne) potražnje, moglo imati za posljedicu snažan rast cijena roba.

Problem je, međutim, što točna dijagnoza nije od osobite pomoći u kontekstu prognoza za iduću godinu. Projekcije kretanja makro varijabli, čak i u relativno bliskoj budućnosti, prilično su nezahvalna zadaća. Još početkom 2022. godine investitori su predviđali kako bi kamatne stope FED-a do sredine 2023. godine mogle dosegnuti 2%; nepunih godinu dana kasnije, već smo dogurali do 4,25%. Uzimajući u obzir tu činjenicu (i bogatu kolekciju promašenih očekivanja), koliko su prognoze za idućih 12 mjeseci doista kredibilne?

Osim što podcjenjuju odlučnost monetarnih vlasti, pozitivno intonirane prognoze u pogledu kamatnih stopa ne zamaraju se previše ni povijesnim lekcijama koje pokazuju da gušenje ovako visoke inflacije u pravilu iziskuje puno više vremena (obično se mjeri godinama, ne mjesecima). A onda, čak i ako se pokažu točnima, naprosto su nespojive s visokim očekivanjima u pogledu izvedbe tržišta roba – viša cijena sirovina morala bi nanovo raspiriti inflacijske pritiske. I stvari vratiti na početak.

Jednako je izlišno raspravljati i o projekcijama poslovnih rezultata korporativnog sektora (dulje od jednog kvartala unaprijed), makar su analitičari puno oprezniji i skeptičniji kada su dionice u pitanju. Jer projekcije su najčešće tek puka interpolacija prijašnjih trenda.

Još početkom 2022. godine investitori su predviđali kako bi kamatne stope FED-a do sredine 2023. godine mogle dosegnuti 2 posto/Reuters

Sitnice koje utječu na izvedbu

Umjesto toga, mali ulagači bi trebali imati na umu barem nekoliko specifičnih i neoborivih (empirijski dokazanih) činjenica. Za početak, ogromna većina pokušaja onih poduzetnijih da napipaju ekstreme i dinamiku izmjene trendova (bilo dugoročnih ili kratkoročnih) unaprijed je osuđena na neuspjeh. Nitko nema kristalnu kuglu u kojoj vidi budućnost, a u igri je puno previše varijabli. Ali se zato izostanci skupo plaćaju na tržištu koje (na jako dugi rok) krasi tendencija rasta.

Konkretnije, ako vam je iz nekog razloga promakao najbolji dan za S&P 500 u 2022. godini, vaš konačni (gubitnički) saldo u ovoj godini se penje sa 20 na 24%; preslikamo li hipotetski primjer neuspjelog pokušaja tajminga na izvedbu domaćeg CROBEX indeksa, minus se povećava sa 6,5% na 9,2%.

Postoji cijeli niz istraživanja koja kvantificiraju fenomen izbivanja sa tržišta, jer je glavnina rasta burzovnih indeksa ostvarena zahvaljujući malobrojnim, ali vrlo intenzivnim skokovima vrijednosti. Drugim riječima, ako već nije moguće predvidjeti plime i oseke (a nije!), možda je bolje stisnuti zube i jednostavno se prepustiti tržištu; pasivna strategija se na duži rok itekako isplati. Uostalom, kako je to jednostavno objasnio Rob Arnott: “U financijama, bezbolno i ležerno rijetko je kad i profitabilno.”

Još jedan fenomen koji bi ulagači svakako morali uzeti u obzir je – valutni rizik. I opet ga je najlakše objasniti na konkretnom primjeru: S&P 500 indeks je u portfelju prosječnog američkog ulagača u 2022. godini zabilježio pad vrijednosti od gotovo 20% (u trenutku pisanja ovog teksta), no gubitak je iz europske perspektive (u kunama ili eurima, sasvim je svejedno) zamjetno nižih 14%. Razlika je, naravno, u tečaju; neobuzdana aprecijacija dolara u prošloj je godini itekako utjecala na izvedbu američkih vrijednosnih papira u portfeljima nedomicilnih ulagača.

To je ujedno i signal za oprez: eventualni kontinentalni iskorak (izvan valutne zone komfora) prema dalekim tržištima koja naoko nude veći potencijal rasta može biti pod velikim utjecajem zbivanja na deviznom tržištu. Dovoljno je pogledati paralelnu izvedbu najpoznatijeg svjetskog burzovnog indeksa denominiranog u dolarima i eurima: od 2000. godine naovamo, prosječna razlika (bez obzira na predznak) na godišnjoj razini iznosi čak 8%. Ovisno o oscilacijama, taj jaz se u promatranom razdoblju kretao od negativnih 15% do pozitivnih 21%, prikladno opisujući razmjere volatilnosti zamišljene prekooceanske avanture.

Tko bi uopće mogao predvidjeti takva odstupanja? O nepredvidivoj prirodi financijskih tržišta možda najviše govori naoko frapantan podatak koji je vjerojatno samo rijetkima poznat; od početka 2000. godine naovamo S&P 500 je namaknuo rast vrijednosti od 160%. U tom istom razdoblju koje označavamo novim milenijem, vrijednost domaćeg CROBEX-a je porasla za – 170%. Potonji podatak nipošto ne bi trebalo tumačiti kao preporuku, već tek kao puki podsjetnik na prevrtljivu i kaotičnu prirodu tržišta kapitala. Iluzorno je očekivati konkretnije odgovore na nedoumice ulagača.