Ako iole pažljivije pratite aktualna zbivanja na financijskim tržištima, priča o silaznom trendu kamatnih stopa vjerojatno vam, bez imalo pretjerivanja, već izlazi na uši. Dakako, u prvom su planu potezi monetarnih vlasti razvijenih zemalja; Europska središnja banka je to već učinila (dvaput!), baš kao i Bank of England, a s malim zakašnjenjem za promjenu se napokon okuražio i FED, procijenivši kako rizik od značajnijeg usporavanja gospodarskog rasta (dok se stopa inflacije kontinuirano topi) iziskuje zamjetan zaokret u monetarnoj politici.

Otuda i smanjenje koje je magnitudom (za 50 postotnih bodova) iznenadilo većinu promatrača, obznanjeno nakon što su kreatori monetarne politike mjesecima odolijevali pritisku tržišta, ignorirajući upozorenja i optužbe po pitanju tajminga (uz opasku da kaskaju za realnošću).

O svemu tome se razglaba već punih godinu dana, još otkako je FED posljednji put podigao kamatne stope, a ovime je sada i formalno zaključeno relativno kratko (i nadasve turbulentno) razdoblje obilježeno dramatičnim rastom inflacije i jednako intenzivnim rastom kamatnih stopa.

Veliki zaokret

Za površne promatrače i one (još) manje upućene, pred našim se očima upravo odvija krupna promjena (kamatnog) režima i restriktivna monetarna politika postaje stvar prošlosti, makar je stvari uputnije promatrati u spektru: vrlo je izvjesno kako će za godinu dana monetarna politika na globalnoj razini biti ekspanzivnija, ali to nipošto ne znači da nas očekuje povratak na staro i nova era rekordno niskih (ili čak negativnih) kamatnih stopa. Komparacija je u ovom slučaju itekako poželjna.

Konačno, za veliki broj potrošača širom svijeta (Hrvatska u toj priči nipošto nije iznimka), inflacija je još uvijek gorući problem i ozbiljna prijetnja životnom standardu. Ali iz perspektive monetarnih vlasti, okrenutih budućnosti, inflacija ubrzano tone u drugi plan, a prioritet postaje moguće usporavanje gospodarskog rasta i prelijevanje negativnih efekata na tržište rada. Ako dosad niste shvatili, potonji scenarij otvara i mogućnost recesije koju, naravno, valja (pokušati) izbjeći po svaku cijenu.

U nedostatku kristalne kugle, silazan trend kamatnih stopa garniran je popriličnom količinom šuma, odnosno, kakofonijom različito intoniranih komentara, prognoza i projekcija, naslonjenih na pregršt manje ili više čvrstih pretpostavki (kojima barataju ljudi plaćeni da trguju vrlo opipljivim stavovima).

I s njima također valja postupati oprezno, u skladu s tipiziranim izjavama o odricanju odgovornosti (ostvareni rezultati u prošlosti nisu pouzdan signal budućih prinosa). Uostalom, karijera briljantnog analitičara ili genijalnog fond managera obično traje kraće od one prosječnog nogometaša, zbog čega je prognoze budućeg razvoja događaja, bez obzira na njihova autora i autoritet dotičnoga, najbolje probaviti sa zrnom soli.

Kako se snaći u toj šumi informacija? I uopće, što tektonske promjene u svijetu ekonomije zapravo znače za male ulagače? Svašta i ništa, ovisno o kutu gledanja, a da bismo potkrijepili tu tezu, moramo se vratiti malčice unatrag, u ne tako davnu prošlost.

Bolji dani za obveznice

Tijekom 2022. godine monetarne vlasti s obje strane Atlantika nemilosrdno su ganjale rastuću inflaciju; nakon što su punih osam godina tavorile na negativnom teritoriju, kamatne stope Europske središnje banke do kraja godine su dogurale do 2,5%, dok je FED u istom razdoblju otišao još i puno dalje (iznad 4%). Nimalo slučajno, Barclays Global Aggregate indeks, globalno najpoznatiji indikator izvedbe obveznica, tu je istu godinu završio s katastrofalnih 16% minusa, što je uistinu impozantna brojka za dosadne i prilično konzervativne financijske instrumente (u jednom je trenutku gubitak premašio 20%). U usporedbi s navedenim brojkama, prijašnje oscilacije indeksa na godišnjoj razini djeluju blijedo i mahom nezanimljivo – 2022. je bila uvjerljivo najgora godina u povijesti.

Dramatičan pad zatekao je i brojne male ulagače koji su svoju štednju parkirali u nominalno sigurne, ili barem ne osobito rizične obvezničke investicijske fondove. Obveznice tijekom te 2022. godine naprosto nisu mogle ponuditi siguran zaklon, i to ponajprije zbog činjenice da su središnje banke grozničavo povećavale cijenu kapitala, očajnički pokušavajući suzbiti rastuće inflacijske pritiske (proizašle iz kaosa u globalnim lancima opskrbe nakon pandemije). Tako rapidan rast kamatnih stopa usporediv je, barem u modernoj povijesti, tek s naftnim šokovima s kraja sedamdesetih godina prošlog stoljeća.

A izvedba obveznica pritom nije nimalo odudarala od jednostavnog modela koji karakterizira obrnuto-proporcionalna veza prinosa i cijene dužničkih vrijednosnih papira s fiksnim prinosom. Konkretno, obveznice u kojima je bio zarobljen nečiji kapital jamčile su niži prinos od onih koje su naknadno emitirane (s višom kamatnom stopom), zbog čega je tržišna vrijednost onih prvih – padala (prometnuvši se u oportunitetni trošak za investitore).

Analogno tome, razdoblje nižih kamatnih stopa daje naslutiti bolje dane za obveznice. Središnje banke jedva da su krenule s povećanjem kamatnih stopa, a ranije spomenuti Barclays Global Aggregate od nepunih devet mjeseci ove godine već bilježi sasvim solidnih 4% rasta. Za očekivati je da će taj rast pratiti i fondovi koji ulažu u srodne financijske instrumente, te nisu rijetki oportunisti koji će dio kapitala preusmjeriti ka obveznicama.

No ako ste među onima koji su već iskoristili ciklus rasta kamatnih stopa i parkirali ušteđevinu u obveznicama ili srodnim instrumentima uz (relativno) atraktivan prinos, zašto biste sada ganjali rast cijena? Slobodno se možete opustiti i uživati u blagodatima viših kamatnih stopa sve do dospijeća. Velika većina malih investitora ionako ne barata dovoljnom količinom znanja (a još manje iskustva) da bi si mogla priuštiti takvu vrstu lova, pažljivo pritom osluškujući signale sa tržišta kako bi na vrijeme detektirali eventualne primjene trenda.

Obveznički fondovi doista djeluju primamljivo, ali jedan segment financijskih tržišta u uvjetima pada kamatnih stopa figurira (barem u teoriji) kao još perspektivnija destinacija. Riječ je, naravno, o – dionicama.

Oprezno s novotarijama

Famozna 2022. godina bila je barem jednako grozna i za dionice. No već iduće godine, dok su se cijene obveznica i dalje, makar bitno sporije, kotrljale nizbrdo, popriličan broj burzovnih indeksa diljem svijeta bilježio je rast vrijednosti. Unatoč činjenici da je agresivna kampanja podizanja kamatnih stopa potrajala sve do trećeg kvartala 2023. godine. U režimu iznimno restriktivne monetarne politike Wall Street je, suprotno konvencionalnoj logici i pesimistično intoniranim očekivanjima, nanizao impresivnu seriju rekorda. Štoviše, probudilo se čak i učmalo domaće tržište kapitala; CROBEX je namaknuo uvlas isti rast kao i 2021. godine, gotovo 20%, daleko najviše od pred-krizne i nadasve euforične 2007. godine.

Dakako, post festum je relativno lako objasniti zbog čega su dionice na Wall Streetu bile tako živahne u ekonomski tmurnoj godini, dok je ostatak svijeta više-manje vjerno pratio zbivanja s onu stranu Atlantika. Fascinacija ulagača umjetnog inteligencijom nezadrživo je gurala hi-tech izdanja predvođena šačicom odabranih (danas ih obično označavamo sintagmom “sedmorica veličanstvenih”). Međutim, impresivnu izvedbu potonjih malo je tko mogao predvidjeti. Umjesto toga, činilo se kako će bitno viša cijena zaduživanja najviše štete nanijeti upravo dionicama tehnoloških divova (i instrumentima naslonjenima na nekretnine), a prognoze velikih investicijskih banaka redom su najavljivale nastavak korekcije.

Danas je situacija obrnuta: niže kamatne stope trebale bi djelovati poticajno na aktivnost korporativnog sektora, ali i smanjiti troškove zaduživanja građana, te time omogućiti rast potrošnje koji bi se onda trebao pozitivno odraziti na ekonomsku aktivnost. Idilične perspektive tržišta doista zvuče primamljivo, ali u praksi su stvari bitno kompliciranije i puno toga može poći po zlu. Posebice kada su dionice u pitanju.

Taktička alokacija portfelja, vezana uz očekivani razvoj događaja na kraći rok (godinu do dvije ili tri) i oportunističko seljenje kapitala teško mogu funkcionirati kao hobi. Ako vam treba dokaz, kao prikladna ilustracija potonje teze može poslužiti fascinantan primjer koji već neko vrijeme privlači pozornost promatrača.

Za one koji žele riskirati

Priča se vrti oko vrlo popularne novotarije u svijetu financija, ETF-a na steroidima koji prati isključivo jednu dionicu uz masivnu upotrebu poluge. Konkretno, u pitanju je GraniteShares 3x Long MicroStrategy Daily ETP, ETF koji ulagačima obećava tri puta veći prinos u odnosu na MicroStrategy, neobičnu kompaniju pod vodstvom ekscentričnog Michaela Saylora. Motiv za ulaganje počiva na nizu logičnih pretpostavki: niže kamatne stope trebale bi ići u prilog kriptovalutama, a MicroStrategy je, zahvaljujući osebujnim stavovima svog predsjednika uprave, u velikoj mjeri oklada na bitcoin.

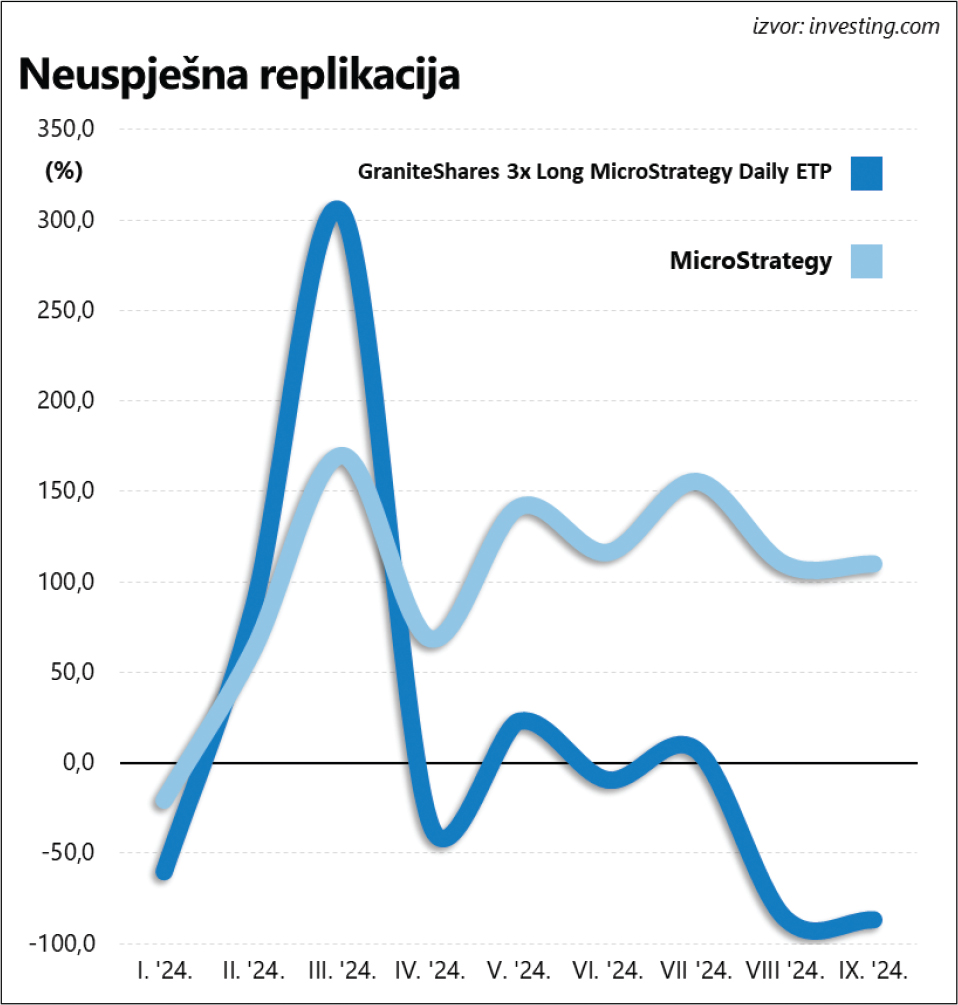

I doista, bitcoin je tijekom ove godine značajno porastao, no dotični ETF, uslijed specifičnog mehanizma (daily reset) i iznimno velike volatilnosti kriptovaluta, nipošto nije prikladan instrument za dugoročno investiranje i već nakon nekoliko dana teško može replicirati izvedbu dionica koje nominalno prati. Naime, od početka godine MicroStrategy je od početka godine više nego udvostručio tržišnu kapitalizaciju, dok je navedeni ETF u minusu od gotovo 90%.

Riječ je o ekstremnom primjeru koji zorno demonstrira rizik petljanja s financijskim tržištima i vrlo popularnim vrijednosnim papirima među malim ulagačima. Ogromna većina njih vjerojatno i nije svjesna u što se upušta. Oni oprezniji će aktualne trendove na tržištima, uključujući i krupne promjene kamatnih stopa, jednostavno – ignorirati. I umjesto toga kanalizirati svoju štednju u klasične proizvode (i obveznice i dionice), fokusirajući se na stratešku alokaciju portfelja i učinke dugoročnog ulaganja.