Kazuo Ueda, aktualni guverner japanske središnje banke (BoJ), ovoga je tjedna osigurao sebi mjesto u povijesti. Ili barem u ekonomskim udžbenicima i leksikonima, baš poput svog prethodnika.

Ključna razlika je u tome da je (prijašnji guverner) Haruhiko Kuroda prvi svijetu predstavio koncept temeljen na negativnim kamatnim stopama središnje banke, proširen za niz nekonvencionalnih mjera, a Ueda napokon raskrstio s kontroverznom praksom.

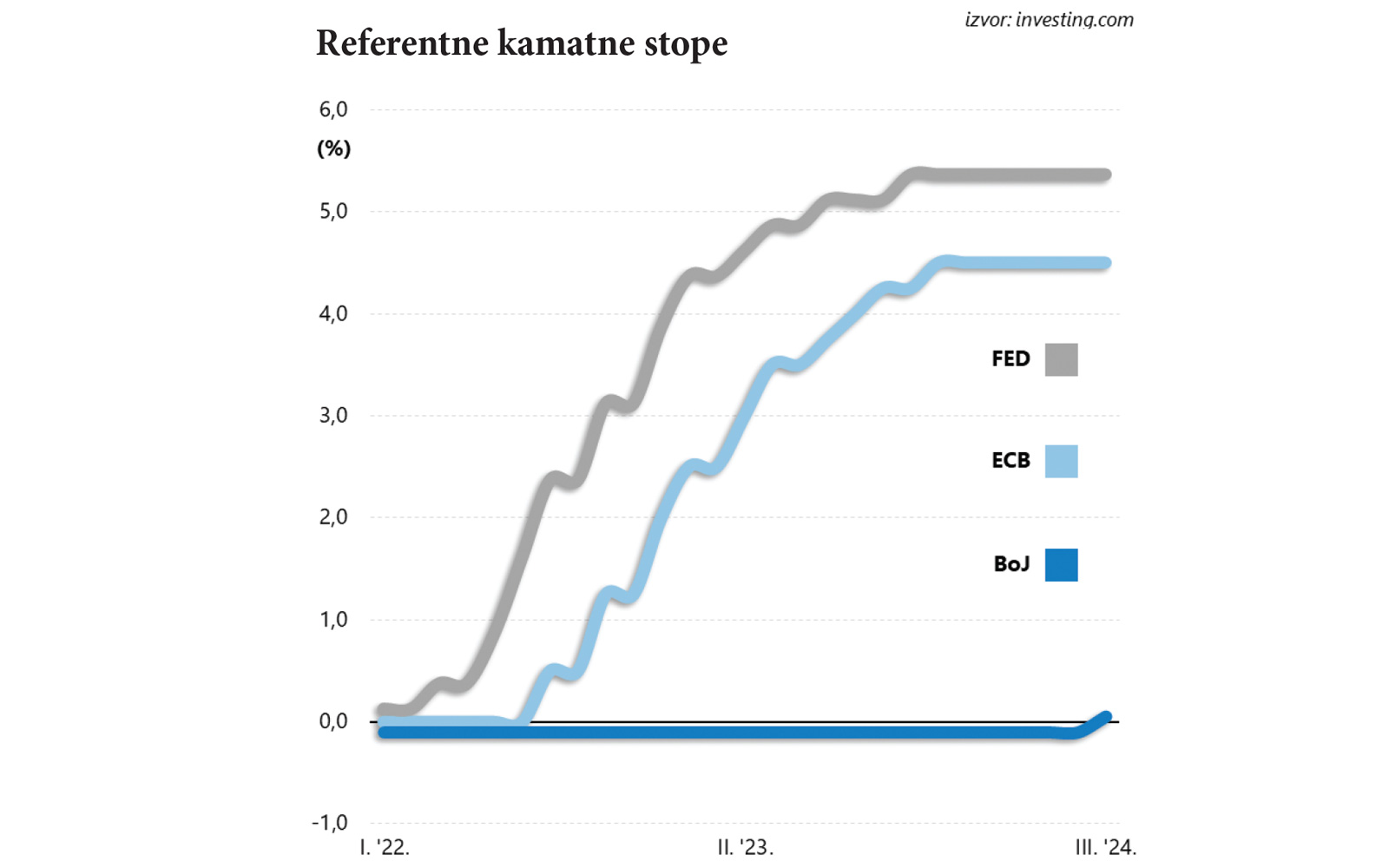

Nakon dugih 17 godina, japanske monetarne vlasti donijele su odluku o povećanju kamatnih stopa; naizgled je riječ o posve minornom pomaku kojim se dosadašnja kamatna stopa pomiče s negativnog teritorija (prijašnjih -0,1 posto), ali tek unutar raspona 0 – 0,1 posto. To konkretno znači da financijske institucije više neće morati plaćati kamatu za sredstva deponirana kod središnje banke, već će kamatu njima plaćati središnja banka.

Deflatorna spirala

A onda opet, “mali korak za čovječanstvo i ogroman za Japan” prilično je glasno odjeknuo financijskim tržištima, označivši nakon nepunih osam godina i formalan završetak ere negativnih kamatnih stopa koja je dugo vremena monetarne vlasti širom svijeta držala u prilično nezavidnoj poziciji. Japan je, dakako, zadnja zemlja koja je izašla iz te ere.

Uz promjenu kamatnih stopa, središnja banka je napustila i još kontroverzniji aspekt financijske represije, odustavši od formalne kontrole krivulje prinosa (“Yield Curve Control”) kojom je godinama držala zarobljenima i dugoročne kamatne stope, osiguravajući japanskoj Vladi vrlo povoljne uvjete zaduživanja. Nominalni javni dug odavna je premašio 200 posto BDP-a, ali ogromna količina državnih obveznica ionako je pospremljena u bilancu središnje banke, u očajničkom pokušaju da zemlju izbavi iz deflatorne spirale.

Vratimo li se u sadašnjost, zaokret u monetarnoj politici već je mjesecima zapravo tek pitanje vremena. Tajming je lako objasniti najprije činjenicom da je stopa inflacije još u travnju 2022. godine iskočila iznad ciljane razine od 2 posto, a onda i iznimno izdašnim ustupcima koje su nedavno iskamčili sindikati (barem iz perspektive japanskih poslodavaca).

Riječ je o najvećem povećanju plaća u posljednja tri desetljeća, koliko otprilike traje i ekonomska stagnacija uvjetovana pucanjem nekretninskog balona nevjerojatnih proporcija (početkom devedesetih godina prošlog stoljeća).

Ovo potonje je vjerojatno odigralo ključnu ulogu i ohrabrilo kreatore monetarne politike jer se zamjetan rast inflacije tek treba (u značajnijoj mjeri) pretočiti u viša inflacijska očekivanja građana i korporativnog sektora.

Uostalom, u pripadajućem je priopćenju monetarna politika okarakterizirana kao prikladno “stimulativna”, što je jasan signal da značajnijih promjena u skorije vrijeme vjerojatno neće biti. Zbog toga su realne kamatne stope (umanjene za CPI, indeks potrošačkih cijena) i dalje duboko u negativnom teritoriju, a Japan tek na putu “povratka u normalu”.

No već i to bi moglo mobilizirati ogromne količine japanskog kapitala razasutog po svijetu i isprovocirati repatrijaciju koja bi koristila domaćem tržištu kapitala i tečaju domaće valute. Kao pouzdan signal normalizacije svakako figurira niz novih rekorda za domaće dionice – NIKKEI 225 indeksu su trebale čak 34 godine da nadmaši prethodni rekord.

Buđenje iz letargije

Doduše, ni time, a niti promjenom kamatnih stopa, nije bitno promijenjen odnos snaga na deviznom tržištu; zahvaljujući izdašnom kamatnom diferencijalu dolar je preskočio granicu od 150 jena, tragom pretpostavke kako su promjene u ožujku sve što ćemo ove godine vidjeti od središnje banke.

U nešto užem kontekstu, odluka o napuštanju negativnih kamatnih stopa doima se monumentalnom, ali to samo po sebi neće riješiti i brojne druge problema s kojima se Japan mora nositi, od nepovoljne demografske slike, do slabašne osobne potrošnje (uvjetovane kroničnom deflacijom!) i anemičnog gospodarskog rasta te visoke razine zaduženosti.

Strukturne promjene, kako ih obično nazivaju ekonomisti, nisu u domeni monetarnih vlasti koje su najnovijom odlukom tek potvrdile kako zemlja izlazećeg sunca konačno skreće na pravi put. No oporavak je krhak, a prostor za manevar središnjoj banci još uvijek ograničen – čak i manji egzogeni šokovi mogli bi kamatne stope ponovo vratiti na negativan teritorij.

Da i ne spominjemo mogućnost rasta vrijednosti domaće valute, smanjenjem kamatnog diferencijala u odnosu na SAD (uslijed očekivanog snižavanja kamatnih stopa FED-a), što izvozno orijentiranom gospodarstvu kao što je japansko nikako ne ide na ruku (baš kao ni agresivna izvozna orijentacija kineske industrije). Japan se polako budi iz letargije, a sve ostalo još je uvijek vrlo neizvjesno.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu