Problematika vezana uz kredite odobrene s valutnom klauzulom u CHF-u, popularno nazvana Slučaj Franak, traje već više od deset godina. U tom razdoblju donesen je i tzv. Zakon o konverziji, ali i mnogobrojne sudske presude različitih instanci u Hrvatskoj i na razini Europske unije.

I u ovom trenutku još se uvijek razmatraju mnoga pitanja koja izazivaju nedoumice u javnosti pa zato donosimo ključne odgovore na najvažnija pitanja u vezi Slučaja Franak.

U kojem razdoblju su bili odobravani CHF krediti u Hrvatskoj?

CHF krediti u Hrvatskoj postojali su već 1999. godine, no, tek nakon 2004. godine oni počinju zamjetno rasti te su uglavnom korišteni za financiranje sektora stanovništva (stambeni krediti i autokrediti). U razdoblju od 2005. do 2007. godine ovi su krediti dosegnuli svoj vrhunac te je u tom razdoblju odobreno gotovo 90% kreditnih partija stambenih CHF kredita. U tom razdoblju ovi su krediti bili važan oblik stambenoga kreditiranja u Hrvatskoj.

Jesu li CHF krediti bili odobravani u drugim državama?

CHF krediti nisu bili specifičnost Hrvatske. Ovakvi krediti bili su češći u zemljama izvan europodručja. Tako je udio CHF kredita u ukupnim kreditima po zemljama sredinom 2012. godine iznosio 28,9% (Mađarska), 18,5% (Poljska), 12,2% (Austrija), 10,3% (Hrvatska), 7,7% (Srbija) i 6,0% (Rumunjska). Također, ekonomska povijest bilježi slične primjere s kreditima u njemačkim markama u Finskoj, kreditima u jenima u Velikoj Britaniji i Australiji te niz sličnih primjera u Latinskoj Americi.

Zbog čega i kada je došlo do početka problema s CHF kreditima i jesu li banke mogle predvidjeti rizik rasta tečaja CHF-a?

Slijedom tridesetogodišnjeg razdoblja stabilnog kretanja CHF-a, većina ekonomskih stručnjaka smatra da je riziku rasta tečaja CHF-a bilo razumno dodijeliti malu vjerojatnost nastanka, s manjom značajnošću. Ilustrativno je da je i sama središnja švicarska središnja banka u relevantnom razdoblju javno iznosila svoje procjene stabilnosti tečaja CHF u odnosu na EUR.

Ekonomska kriza koja je zahvatila cjelokupno svjetsko gospodarstvo krajem 2008.g., a zbog čega je posljedično došlo i do značajnog rasta tečaja švicarskog franka, rezultat je niza faktora i smatra se nezabilježenim događajem kojeg nije bilo moguće predvidjeti. Ipak, zbog početno ugovorenih povoljnijih uvjeta položaj CHF dužnika bio je povoljniji u odnosu na korisnike kunskih i EUR kredita u razdoblju od sedam godina.

I prije pojave ekonomske krize, banke su također nudile besplatnu konverziju CHF kredita u eurske kredite, ali zbog još uvijek povoljnijeg položaja korisnika CHF kredita u odnosu na druge korisnike kredita, kao i zbog opće procjene dugoročne stabilnosti tečaja CHF u odnosu EUR,te su ponude bile slabo prihvaćene, iako su omogućavale klijentima besplatnu konverziju prije aprecijacije švicarskog franka prema kuni.

Godine 2015. dolazi do nagle aprecijacije tečaja švicarskog franka prema euru, a time i kuni. Tada je u Hrvatskoj donesen tzv. Zakon o konverziji, koja je bila njegova svrha?

Početkom 2015. godine Vlada RH osnovala je radnu skupinu u cilju iznalaženja trajnog rješenja za problematiku CHF kredita te su u njoj bili pozvani ravnopravno sudjelovati predstavnici Udruge Franak, banaka, te Ministarstva pravosuđa i Ministarstva socijalne politike i mladih. Svrha propisa bila je, prema javno objavljenom obrazloženju zakonodavca, spriječiti daljnje sudske postupke te osigurati redovitu otplatu kredita CHF dužnika, u iznosu i pod uvjetima koji dužnika ne dovode u neravnopravan i dužnički ovisan položaj u odnosu na vjerovnika, pri tome se vodeći načelom kojim se osigurava ravnopravan, a nikako povoljniji položaj u odnosu na dužnike koji su ugovorili valutnu klauzulu u EUR. Dakle, intencija Zakona o konverziji je bila staviti korisnike CHF kredita u potpuno jednaku poziciju kao da su koristili kredit vezan uz euro. Pri tome, najoprezniji, odnosno najkonzervativniji potrošači, koji su se zaduživali u kunama i tako od sebe otklanjali svaki valutni rizik, plaćali su kamate po relativno najvišoj stopi, tako da su njihovi obroci otplate, kao i konačni iznos otplate kontinuirano bili viši od obroka potrošača zaduženih u drugim valutama.

U čemu se sastojala konverzija predviđena Zakonom?

Zakonom je bankama naložena obveza da ponude korisnicima kredita konverziju slanjem izračuna konverzije u kojima su banke bile dužne uzeti u obzir cjelokupne iznose uplaćene u kunama i tako utvrđene iznose retroaktivno uračunati u namirenje kredita u eurima na način da se svi plaćeni iznosi (dakle anuiteti plaćeni u kunama koji su bili rezultat primjene valutne klauzule u CHF i promjenjive kamatne stope) pretvaraju u EUR i u valutnu klauzulu u EUR po tečaju primjenjivom na datum uplate. Time su sve preplate po osnovnom ugovoru iskorištene za otplatu novog kredita u EUR-ima.

Zaštita korisnika kredita vezano uz ispravnost izračuna konverzije koje su im banke dostavljale između ostaloga obuhvaćala je i obvezu banaka da za potrebe provjere izračuna konverzije izrade kalkulator na temelju kojeg je izračunata konverzija, koji uključuje detaljan pregled izračuna svih elemenata izračuna konverzije utvrđene u skladu sa Zakonom o konverziji. Kalkulator konverzije banke su učinile dostupnim svakom pojedinom potrošaču preko svojih mrežnih stranica, a prije objave kalkulatora banke su bile dužne pribaviti mišljenje ovlaštenog revizora ili sudskog vještaka da je kalkulator izrađen u skladu s načinom izračuna propisanim Zakonom o konverziji, što su i učinile te su takvo mišljenje bile dužne objaviti na svojim mrežnim stranicama.

Koliki broj korisnika CHF kredita je bio uključen u zakonski uređenu konverziju?

Ukupan iznos svih kredita potrošačima u CHF prije konverzije je iznosio oko 2,8 mlrd. eura (20,9 mlrd. HRK), što se odnosilo na 58.034 ugovora o kreditu. Prema analizi Ministarstva financija, za 54.534 ugovora o kreditu je konverzija prihvaćena, što znači da je od ukupnog broja tada aktivnih ugovora o kreditu, 94% korisnika prihvatilo konverziju. Nakon provedene konverzije u skladu sa Zakonom korisnicima CHF kredita je umanjena glavnica za preplaćene iznose kako bi bili u potpuno jednakom položaju kao i korisnici euro kredita.

Jesu li druge države imale zakonska rješenja kojima se uredio odnos između potrošača i banaka?

Većina drugih država nisu imale zakonsko rješenje, već se neravnoteža rješavala direktno između potrošača i klijenata. Uz Hrvatsku poznato je da je i Mađarska imala zakonsko rješenje kojim je uređena konverzija CHF kredita. Međutim, u Mađarskoj su troškovi konverzije podijeljeni ravnopravno na tri strane – državu, banke i potrošače, dok su u Hrvatskoj taj trošak, u ukupnom iznosu od oko milijardu eura, podnijele banke, što je jedini takav slučaj u svim državama s istom problematikom.

Zašto banke smatraju da je konverzijom uspostavljena ravnoteža u pravima kod bivših korisnika CHF kredita?

Zakon je bio rezultat državne intervencije u ugovorne odnose potrošača i banaka, pri čemu je imao retroaktivni učinak kojim su korisnici CHF kredita stavljeni u poziciju kao da su od datuma uzimanja CHF kredita uzeli kredit vezan uz EUR. Retroaktivnim izračunavanjem svih izvršenih uplata po CHF kreditu i njihovim korištenjem za otplatu kredita u EUR po novom otplatnom planu, kojega su banke bile obvezne izraditi na osnovi propisane metodologije i ponuditi na slobodnu odluku potrošačima, eliminirane su sve naplate kredita koje je zakonodavac našao nezakonitim i vraćene potrošačima. Na taj način, svi su gubici koji su bili rezultat valutnog rizika vezanog uz CHF prebačeni na teret banaka, a potrošači su posve izjednačeni u svom položaju s potrošačima koji su inicijalno bili zaduženi s valutnom klauzulom u EUR.

Banke su bile obvezne prihvatiti zahtjev potrošača za konverzijom te slijediti postupak konverzije koji im je detaljno propisao Zakon. Dakle, potrošači su imali mogućnost prihvatiti konverziju dok je ona za banke bila obavezna. Time je zakonodavac u potpunosti izjednačio položaj bivših korisnika CHF kredita s korisnicima EUR kredita. Pri tome cilj sklapanja aneksa nije bilo urediti ugovorni odnos od sklapanja aneksa pa nadalje već upravo suprotno, svi prethodno uplaćeni iznosi retroaktivno su uzeti u obzir za namirenje novog kredita u EUR na način kako je prethodno pojašnjeno.

Na temelju čega potrošači temelje zahtjeve za dodatnim isplatama, pored restitucije koja je bila ugrađena u mehanizam konverzije?

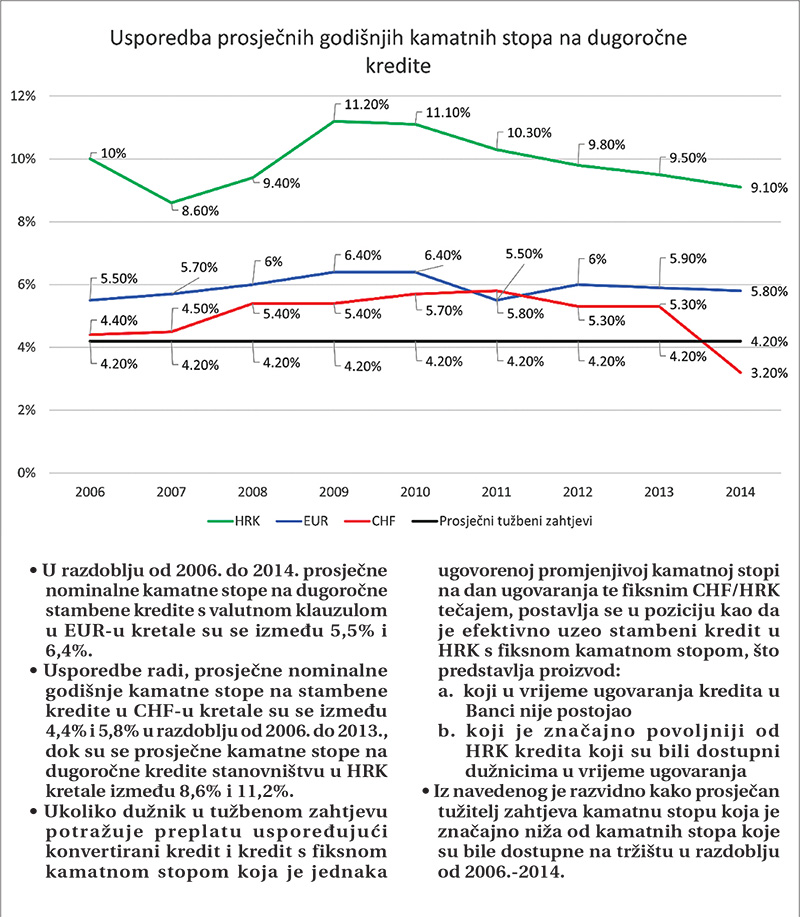

Pojedine skupine potrošača koje su prihvatile konverziju i tužile banke u pravilu temelje svoje zahtjeve za dodatnim isplatama na razlici koja se temelji na obračunskoj usporedbi s nepostojećim kreditom u kunama fiksne kamate stope od oko 4,2%. Općepoznato je naime da u vrijeme kad su banke u ponudi imale CHF kredite da u Hrvatskoj nije postojao kreditni proizvod u kunama s fiksnom kamatnom stopom od 4,2%, već su se prosječne promjenjive kamatne stope na dugoročne kredite stanovništvu u HRK kretale između 8,6% i 11,2%. Banke stoga smatraju da se ovakvim zahtjevima pojedinih skupina potrošača suprotno svrsi Zakona želi bivše korisnike CHF kredita staviti u ekonomski povoljniji i nezakonito povlašteni položaj u odnosu na sve druge korisnike kredita u Hrvatskoj. Dakako, osobito u odnosu na one najsavjesnije, najmanje sklone ikakvoj spekulaciji, koji su se naprosto zaduživali u kunama.

Što su naši sudovi do sada utvrdili u vezi Slučaja Franak?

Prvi i za sada jedini postupak kolektivne pravne zaštite koji je 4. travnja 2012. pokrenuo Potrošač – Hrvatski savez udruga za zaštitu potrošača protiv osam banaka rezultirao je utvrđenjem ništetnosti ugovornih odredbi kojima je ugovorena:

- redovna kamatna stopa koja je tijekom postojanja obveze u ugovorim o kreditima promjenjiva u skladu s jednostranom odlukom banke, a da banke i korisnici kreditnih usluga kao potrošači nisu pojedinačno pregovarali i ugovorom utvrdili egzaktne parametre i metodu izračuna tih parametara;

- valuta uz koju je vezna glavnica švicarski franak, a da prije zaključenja i u vrijeme zaključenja banka nije potrošače u cijelosti informirala o svim potrebnim parametrima bitnim za donošenje valjane odluke utemeljene na potpunoj obavijesti, a tijekom pregovora i u svezi zaključenja predmetnih ugovora o kreditu.

Što je Vrhovni sud do sada utvrdio u vezi CHF kredita koji su proveli zakonski uređenu konverziju?

Vrhovni sud je odlučivao o ovom pitanju u prvom oglednom postupku koji ima svrhu riješiti važno pravno pitanje za velik broj sudskih predmeta kako bi se osigurala jedinstvena primjena prava na svim sudovima. U oglednom postupku Vrhovni sud je zaključio da je sklapanjem konverzije osigurano otklanjanje ništetnih ugovornih odredbi iz početnog ugovora te je osigurano održavanje valjanosti ugovora. Kao obrazloženje navedenog stava Vrhovni sud, između ostaloga, jasno u svom obrazloženju zaključuje da Sporazum o konverziji, sklopljen na temelju Zakona o potrošačkom kreditiranju iz 2015., predstavlja novu pravnu osnovu koja svoje izvorište ima u prisilnom propisu ocijenjenom suglasnim s Ustavom Republike Hrvatske te ima pravne učinke i valjan je u slučaju i kada su ništetne odredbe osnovnog ugovora o kreditu o promjenjivoj kamatnoj stopi i valutnoj klauzuli. Pojednostavljeno rečeno, iako svaki potrošač ima pravo podnijeti tužbu ako smatra da konverzija nije provedena u skladu sa propisom te smatra da mu zbog toga pripada pravo na naknadu štete, s obzirom na izneseno pravno shvaćanje Vrhovnog suda zakonski provedenom konverzijom je postignuta ravnoteža u ugovornom odnosu.

Koja je uloga Suda Europske unije u cijeloj ovoj priči i što je zaključio u hrvatskom predmetu?

Uloga Suda Europske unije je tumačiti pojedine odredbe europskog prava vezane uz konkretan slučaj te dati mišljenje temeljem kojeg će nacionalni sud donijeti odluku u pojedinačnom postupku. “Slučaj Franak” u Hrvatskoj je jedinstven u Europskoj uniji jer je kod nas doneseno zakonsko rješenje sa retroaktivnim učinkom. Zakon je definirao sve uvjete konverzije, način uspostave ravnoteže u pravima i istog položaja korisnika CHF kredita sa korisnicima EUR kredita, a povrh toga je bilo obavezno za banke dok je potrošač imao pravo izbora. Važno je naglasiti da je svaka država imala specifičnu situaciju te da stoga presude Suda Europske unije koje se odnose na CHF kredite u drugim državama u pravilu nisu primjenjive za slučaj u Hrvatskoj.

Potvrdu stajališta da je “Slučaj Franak” specifičan u Hrvatskoj u odnosu na druge EU države dobivena je od Suda Europske unije u hrvatskom predmetu C-567/20 koji je zaključio da se Direktiva 93/13 o nepoštenim uvjetima u potrošačkim ugovorima ne primjenjuje na ugovorne odredbe koje su odraz prisilnih normi nacionalnog zakonodavstva, kao što je to slučaj sa konverzijom koja je provedena upravo temeljem prisilnih zakonskih odredbi. Time je ujedno Sud EU potvrdio ispravnost pravnog shvaćanja VSRH iz tzv. Oglednog postupka o valjanosti aneksa o konverziji.

* Sadržaj omogućila Hrvatska udruga banaka