Pita li se analitičare banaka, profitabilnost tog sektora u Hrvatskoj ove bi se godine mogla zadržati približno na razini prošle koja je zaključena s 5,3 milijarde kuna dobiti, odnosno nešto više od jedan posto povrata na imovinu te 8,2 posto na kapital.

S jedne strane, rast kamatnih stopa pogoduje prihodima, a na troškovnoj strani ove se godine povoljni utjecaji očekuju uslijed slabljenja inflacije i izostanka lanjskih značajnih troškova vezanih uz uvođenje eura. Istodobno, s prelaskom na euro banke gube glavninu prihoda od trgovanja devizama (približno oko milijardu kuna), a računa se i da bi zbog usporavanja dinamike ekonomske aktivnosti pod pritiskom mogli biti i prihodi od naknada.

Snaga domaćih depozita

Trenutno se procjene o ravnoteži pozitivnih i negativnih silnica doimaju konzervativnim. Čini se da više toga ipak ide na ruku bankama, naročito u svjetlu kombinacije utjecaja rasta referentnih kamatnih stopa Europske središnje banke (od srpnja 2022.) i specifičnih okolnosti povezanih s ulaskom Hrvatske u eurozonu.

U strukturi izvora financiranja banke u Hrvatskoj i inače su znatno više bile oslonjene na domaću depozitnu bazu. A uz otprije velike dnevne viškove likvidnosti, kojima je pridonijela i povećana sklonost držanju depozita kod banaka uoči konverzije, nadovezalo se i regulatorno rasterećenje.

Usklađivanjem instrumentarija pri ulasku u euro područje (u prvom redu svođenjem stope obvezne pričuve na 1%) oslobođena im je golema dodatna likvidnost. U situaciji kad je referentna kamatna stopa ESB-a uz koju mogu deponirati viškove likvidnosti kod središnje banke sad već na tri posto, ti viškovi bankama baš i nisu teret.

A veći su nego ikad. Kod središnje banke imaju više od 15 milijardi eura slobodnih za plasiranje. Kako je nedavno rekao glavni ekonomist HNB-a Vedran Šošić, u odnosu na aktivu to je jedna od najviših razina viškova likvidnosti u europodručju, a ujedno je i važan faktor koji pridonosi odgođenom i/li ograničenom prijenosu zaoštravanja tj. normalizacije monetarne politike. Na kamate na depozite, a onda i na kredite.

Dok su na razini eurozone, primjerice, prosječne kamate na depozite kućanstava početkom ove godine dosegnule oko 1,7 posto, kod nas su i dalje tek malo iznad nule i po tome su među najnižima u eurozoni. Na depozite tzv. nefinancijskih poduzeća porasle su jače, ali su također osjetno ispod onih koje banke u ostatku eurozone prosječno plaćaju deponentima iz tog sektora. Time je, barem zasad, manji i pritisak na zaoštravanje kreditnih uvjeta odnosno kamata na njih.

U Hrvatskoj udruzi banaka drže da se tome dijelom može pripisati i snažan rast kredita poduzećima koji u proteklih nekoliko mjeseci rastu po visokim stopama. Na godišnjoj razini on je u prosincu premašio 20 posto (u siječnju čak 21,8%), po čemu se Hrvatska našla u samom vrhu u EU, gdje pak cijena kredita snažno raste.

“Kamatne stope na dugoročne kredite poduzećima na razdoblje od jedne do pet godina pokazuju iznenađujuću stabilnost u Hrvatskoj. U proteklih godinu dana blago su smanjene (prema ESB-u u siječnju su iznosile oko tri posto) te su na kraju prošle i početkom ove godine u Hrvatskoj bile najpovoljnije”, navode u HUB-u, napominjući kako ni na kratkoročne kredite nisu bilježile značajniji rast.

Kompanije najviše osjetile

Ipak, poduzetnici koji su se u razmatranju kredita za financiranje poslovnih poduhvata unazad mjesec-dva suočili s kalkulacijama promjenjive kamatne stope uz šestomjesečni euribor (trenutno iznad 3,1%) plus približno toliku fiksnu maržu banke, ne prepoznaju se baš u statistici koja sugerira i dalje ograničeno prelijevanje rasta referentnih kamata ESB-a na cijenu kredita. To vrijedi za i najnovije statističke brojke koje kažu da su dugoročni krediti poduzećima odobreni u prvom mjesecu ove godine u prosjeku ugovoreni uz stopu od 3,88 posto.

I u nedavno objavljenom HNB-ovu sažetku gospodarskih, financijskih i monetarnih kretanja podcrtava se da se utjecaj ESB-ova ciklusa podizanja ključnih kamatnih stopa (započet u lanjskom srpnju) više reflektirao u poslovanju banaka s poduzećima, i kroz cijene depozita i kredita. Prosječna kamatna stopa na prvi put ugovorene kredite poduzećima u siječnju je iznosila 3,2 posto i u odnosu na sredinu 2022. u prosjeku je veća za 1,5 postotnih bodova (za njihove depozite porasla je nešto manje od toga, na prosječnih 1,4%).

Kad je pak riječ o trošku zaduživanja stanovništva, brojke sugeriraju porast u tih sedam mjeseci od 1,1 postotni bod, na prosječnih 4,7 posto, ali u HNB-u to dijelom pripisuju relativno malenom iznosu u siječnju ugovorenih stambenih kredita. Kako su kamate na njih najniže, za neki “reprezentativniji” mjesec i porast bi bio manji.

Statistički uprosječene slike tržišta još češće su u raskoraku s pojedinačnim iskustvima. Ali mnogi će zajmotražitelji danas reći kako je kod depozita “odgođeni prijenos” rasta kamata ipak upečatljiviji. Promjenjivi dio varijabilne kamatne stope trebao bi, kažu, odražavati cijenu izvora kreditora. Nju kod nas zapravo reflektiraju nacionalne referentne

stope (NRS), ali ulaskom u eurozonu, tj. od početka ove godine pri ugovaranju novih kredita s promjenjivim kamatama NRS se više ne koristi kao referentni parametar promjenjivosti kamate. To je samo euribor. A na međubankarsko tržište u euro području snažno se i brzo prelijevaju učinci “normalizacije” monetarne politike ESB-a.

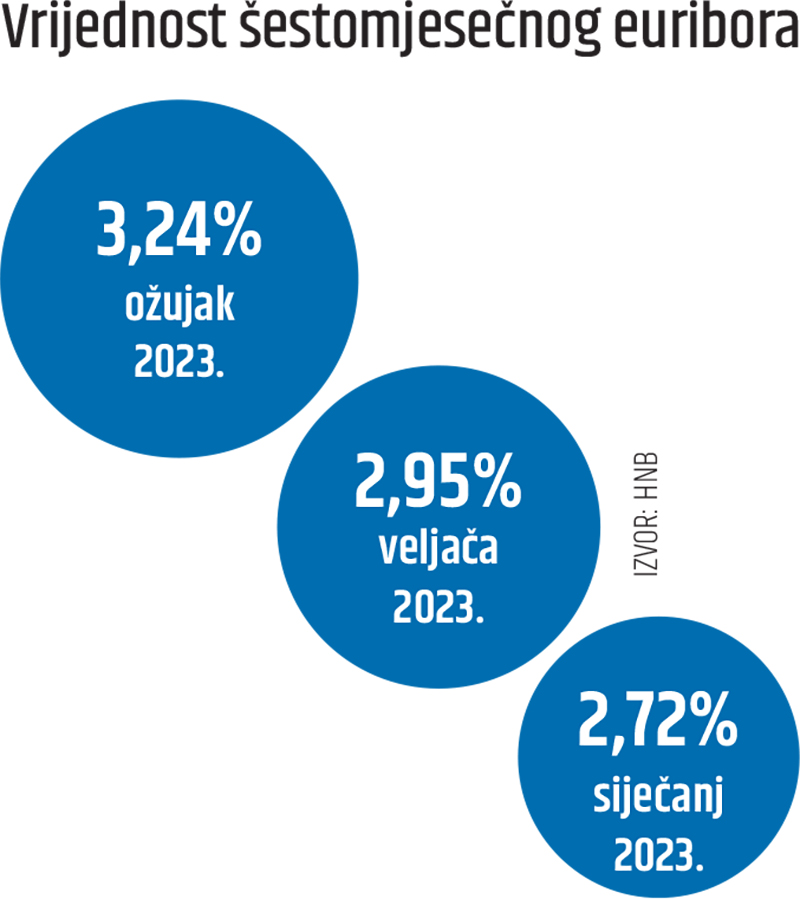

Tromjesečni je euribor sredinom ožujka bio na nešto više od 2,8 posto (s -0,5% u ovo doba lani), šestomjesečni je iznad 3,1 (u lanjskom ožujku -0,4%), a 12-mjesečni preko 3,6 posto (prije godinu dana -0,2%).

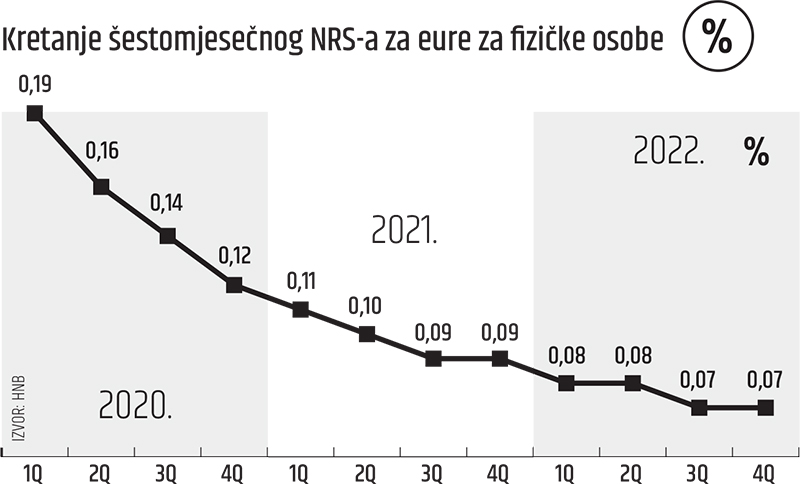

HNB je pak početkom ožujka objavio nove vrijednosti nacionalnih referentnih stopa (NRS). Posljednje ažuriranje odnosi se na zadnji kvartal 2022., a najnoviji izračuni prosječne cijene izvora financiranja ovdašnjih banaka pokazuju da su unatoč smjeru monetarne politike u europodručju vrijednosti NRS-a u četvrtom tromjesečju uglavnom stagnirale ili se nastavile smanjivati. Primjerice, vrijednost najzastupljenijeg indeksa u ugovorima o potrošačkim kreditima (šestomjesečni NRS1 za euro) za četvrti je kvartal 2022. ostala nepromijenjena, na 0,07 posto.

Revizija kamatnih politika

Kao mjera stvarnih troškova izvora NRS bi trenutno svakako bio i znatno povoljniji parametar varijabilne kamate nego euribor. No, u HNB-u će reći kako je realno pretpostaviti da će i ovdašnje banke postupno početi podizati depozitne stope, što će onda povećati i NRS, a time i kamate na kredite uzete prije 2023. koji su tako indeksirani.

Istodobno, za kretanje euribora presudna je politika kamatnih stopa ECB-a koja je još uvijek u znaku ciklusa povećanja kamatnjaka. Krediti vezani uz euribor u pravilu brže reagiraju na promjene, to prije što međubankarsko tržište eurozone reagira ne samo na donesene odluke ECB-a nego i na očekivane, buduće poteze.

Unazad godinu dana taj se referentni parametar praktično za četiri postotna boda. U bankama u euro području rast kamata na kredite počeo je tako još u prvoj polovici prošle godine, a u drugoj je već postao zamjetan i na strani depozita, na koje su se kod nas na kraju 2022. i početkom 2023. kretale oko donje točke intervala euro područja. To što su i prosječne na kredite porasle umjereno, naročito u sektoru stanovništva, u dobroj je mjeri je objašnjivo time što je većina kredita građana ugovorenih s promjenjivim kamatama ipak vezana uz NRS.

Takvih je među stambenima gotovo 80 posto, a među nenamjenskima oko 60 posto. Kod novih kredita ipak je vidljivo da se kamatne politike polako revidiraju i da su se počeli odobravati uz nešto više stope, kaže Šošić. Ističući da su neke banke odlučile privremeno ublažiti i/li odgoditi povećanja kamatnih stopa, podsjetio je i na sustav desetak ograničenja kamatnih stopa koji imamo u kreditiranju potrošača, a koji, kaže, korespondiraju s tržišnim prosjecima.

Kod glavnih izvora sredstava koji se pribavljaju od sektora kućanstava u siječnju je prosjek kamatnih stopa na nove ugovore o štednim depozitima iznosio 0,16 posto, što je smanjenje od 0,02 postotna boda u odnosu na lanjski siječanj. Istodobno, na oročene eurske depozite nastavak rasta očituje se u prosječnih 0,13% za kratkoročne i 0,16% za dugoročne depozite, što je za kratkoročne depozite 0,05, a za dugoročne 0,10 postotnih bodova više nego u lanjskom siječnju.

Znatno snažnije porasle su prosječne stope na eurske oročene depozite tzv. nefinancijskih poduzeća. U siječnju su njihove kratkoročne depozite banke u prosjeku plaćale 1,29 posto, a dugoročne 1,27. Time su ovi prosjeci dosegnuli najvišu razinu od 2017. za dugoročne odnosno od 2014. za kratkoročne depozite, zaključuju stručnjaci središnje banke.

U Hrvatskoj udruzi banaka izračunali su pak da je neto kamatna marža banaka u posljednjem kvartalu 2022. iznosila oko 2,4 postotna boda. To je, kažu, i uobičajena razina te marže iz prethodnih kvartala. Uz sve nabrojane okolnosti, prvom četvrtinom ove godine banke bi mogle biti prilično zadovoljne.