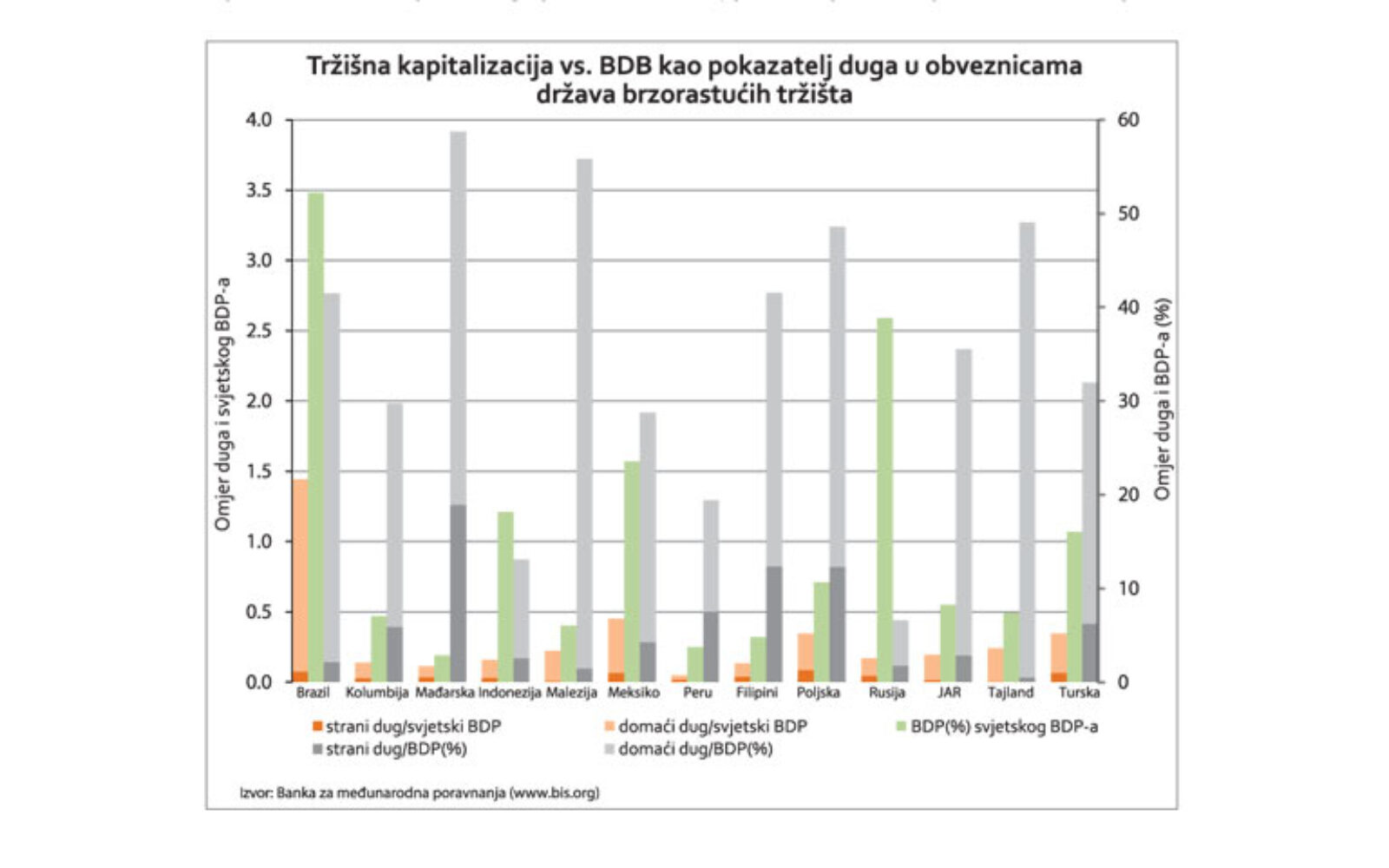

Neki istaknuti institucionalni ulagači u obveznice okreću se od tradicionalnih pokazatelja vrijednosti, koji dužničko stanje zemlje određuju po tržišnoj kapitalizaciji, prema pokazateljima na temelju BDP-a. PIMCO, jedna od najvećih svjetskih tvrtki za ulaganja s fiksnim dohotkom, i državni umirovljenički fond države Norveške, jedan od najvećih državnih stabilizacijskih fondova, nedavno su krenuli u tom smjeru. Međutim, postoji rizik da bi neki ulagači mogli previdjeti svrhu pokazatelja mjere vrijednosti. Svrha mjere vrijednosti jest prenijeti stavove posredničkog ulagača. Za mnoge je ulagače – one koji prepoznaju razmjerni nedostatak istančanosti i one koji to ne prepoznaju – praćenje mjere vrijednosti dobra smjernica. To se, primjerice, podrazumijeva u sklopu hipoteze učinkovita tržišta.

Pasivnija strategija

Teoretičari hipoteze učinkovita tržišta često prebrzo isključuju mogućnost pobijanja mjere vrijednosti: za kreditnog procvata od 2003. do 2007. vjerojatno nije bilo teško shvatiti da države s visokom stopom duga u stranoj valuti, osobito one u Europi, ne plaćaju dovoljno velik povrat radi kompenzacije rizika. Ili, da se poslužim težim primjerom, zbog drastična pada vrijednosti obveznice neke od tih zemalja početkom 2012. vjerojatno je bilo pametno kupiti. Unatoč svemu, većina ulagača bolje prođe s pasivnijom strategijom ulaganja, osobito s obzirom na visoke troškove upravljanja i pretjeran promet fondova kojima se aktivno upravlja.

Pokazatelj mjere vrijednosti daje tu mogućnost onima koji smatraju da ne mogu sustavno pobijediti posredničkog ulagača te je objektivno mjerilo prema kojemu ulagači mogu procijeniti učinak upravitelja aktivnih portfelja koji tvrde da mogu. Štoviše, iste vrijednosti koje se koriste u pokazatelju mogu se iskoristiti za izračun prosječne kamate ili državne kamatne marže na tržištu, koji, pak, mogu poslužiti kao pokazatelj spremnosti ulagača na rizik. Na kraju, pokazatelj mjere vrijednosti aktivnim ulagačima pomaže da osmisle ciljanu strategiju otklona od stava posredničkog ulagača kad smatraju da je njihov stav pogrešan. Možda pomisle da posrednički ulagač podcjenjuje rizik ili loše strane zemalja s osobitim značajkama.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu